基金投资

knowledge

01

基金持有转债情况

1.1 固收+基金转债总量与占比情况:转债占比大幅攀升

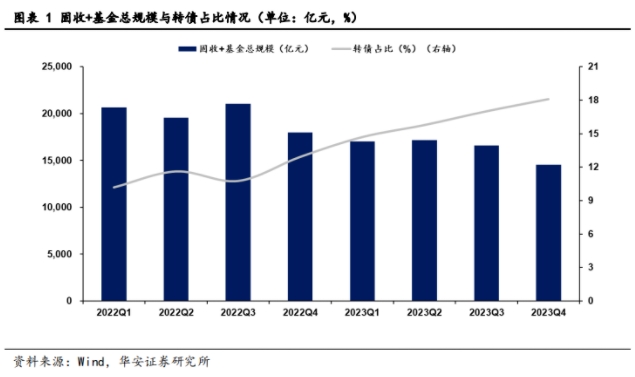

固收+基金转债占比呈现上升趋势,固收+基金转债规模同比降低。固收+基金转债占比在2022年至2023年期间,均呈现稳步上升的态势,表明固收+基金对转债市场的配置力度不断加强,寻求更高的收益水平。2023Q4转债占比高达18%,较上季度提升1个百分点,同比增长5.88%。固收+基金总规模在2022Q1年至2023Q4年期间,从20670.38亿元降低到14520.5亿元,同比缩水29.8%。

1.2 供给端:上市节奏放缓,退市数量增加

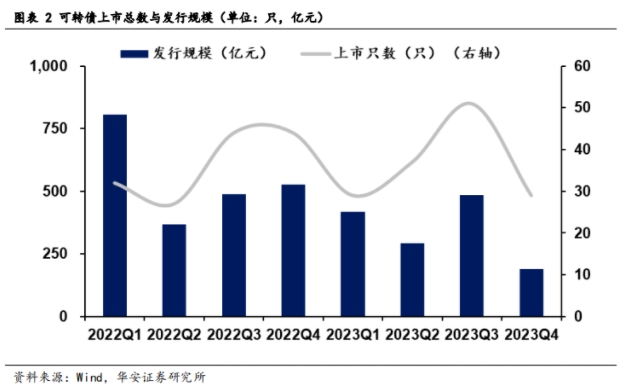

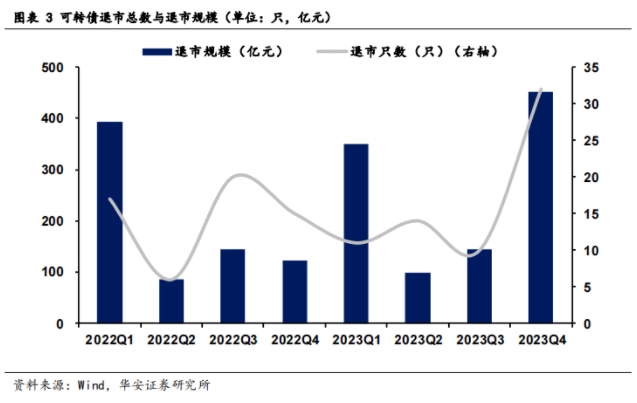

2023Q3可转债市场供给明显收缩,2023年可转债市场净供给同比大幅缩水。可转债上市只数从2022Q1-2023Q4呈现明显的季节性特征,2023Q4可转债上市总数仅29只,环比下降43.1%,同比下降57.1%。可转债上市规模也随之下降,2023Q4仅为190.03亿元,环比下降60.9%,同比下降64.0%。可转债退市只数2022Q4较2023Q4明显增加,从10只增至32只,环比增长220.0%,同比增长113.3%。可转债退市规模也从145.32亿元增至451.18亿元,环比增长210.5%,同比增长267.6%。2023年可转债市场上市规模远小于退市规模。

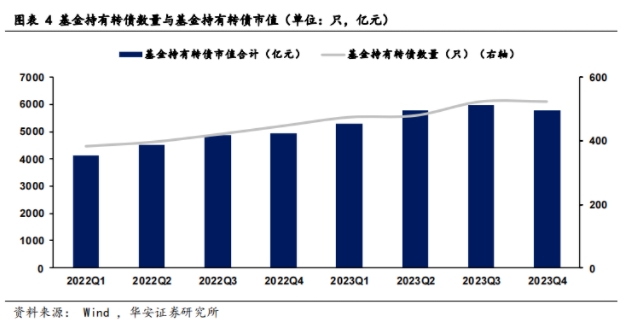

1.3 需求端:基金持有转债只数稳定,规模略有下滑

基金持有转债数量保持稳定,基金持有转债市值略有下滑。2023Q1基金持有转债只数为473只,同比增长6.1%,环比增长6.0%,创历史新高。2023Q2、2023Q3基金持有转债只数分别为478只和522只,分别环比增长1.1%和9.2%,基金持有转债只数整体呈现稳定增长趋势。2023Q4基金持有转债只数维持在522只,与上季度持平。基金持有转债市值合计在2022Q1年至2023Q4年期间,从4115.8亿元增长到5792.1亿元,增幅为40.8%。2023Q4基金持有转债市值合计为5792.1亿元,较上季度略有下降3.3%,但仍高于2023Q2的5797.9亿元。

02

不同类型固收+基金持仓转债表现

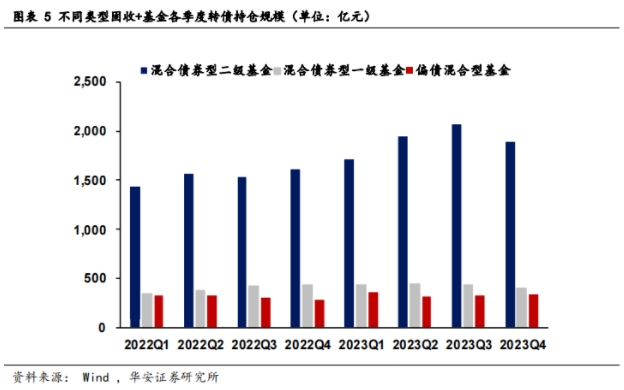

2.1 持仓金额:混合二级债基持仓规模有所减少但主导地位不变

在各类型固收+基金中,混合债券型二级基金的转债持仓规模有所减少但仍占据主导地位,整体持仓规模结构保持不变。从不同基金类型转债分布来看,混合二级债基在2023Q4的持仓总规模为1885.62亿元,较2023Q3减少177.57亿元,环比增速为-8.61%。此外,混合债券型一级基金和偏债混合型基金持仓规模分别为404亿元和339亿元,相比2023Q3增长-27亿元和11亿元,环比增速分别为-6.34%和3.35%。

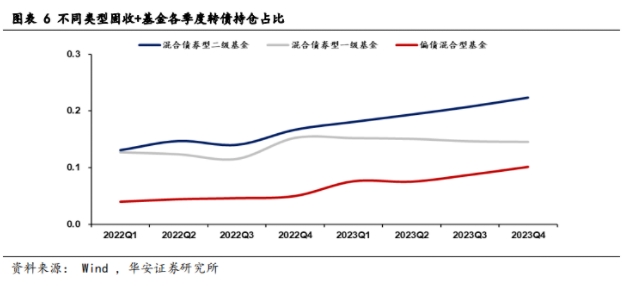

2.2 持仓占比:转债持仓占比总体呈上升态势,混合二级债基占比靠前

2023Q4不同类型固收+基金转债持仓表现为混合债券型二级基金与偏债混合型基金转债持仓占比均呈增长态势,混合债券型一级基金转债持仓占比小幅减少。持仓规模最高的混合债券型二级基金2023Q4占比22%,相比2023Q3增长2%。持仓规模中等的混合债券型一级基金2023Q4占比15%,相比2023Q3减少0.1%。持仓规模最低的偏债混合型基金2023Q4占比10%,相比2023Q3增加1%。

03

固收+基金持仓新变化

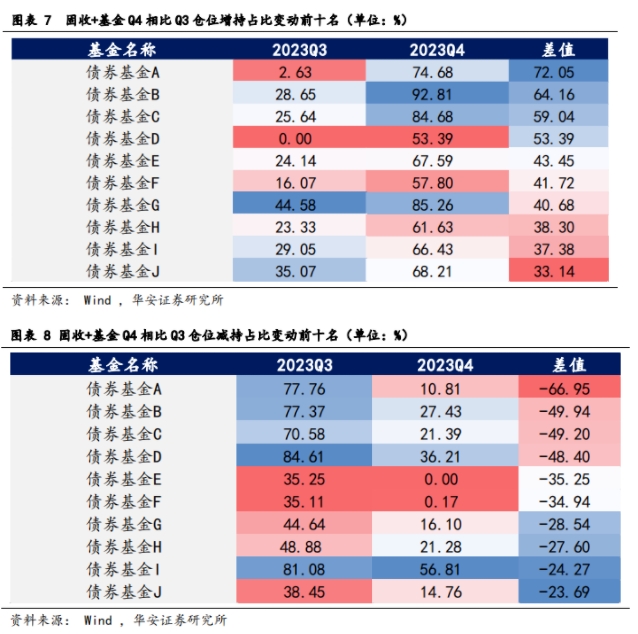

3.1 转债持仓占比:占比增减持最大均为混合二级债基,调整最为灵活

从持仓占比角度来看,固收+基金Q4相比Q3仓位增持占比变动前十中,混合债券型二级基金有8家,混合债券型一级基金有1家,偏债混合基金有1家。其中,2023Q4相比Q3最大增加持仓占比变动为72.05%,所属类型为混合债券型二级基金。固收+基金Q4相比Q3仓位减持占比变动前十中,混合债券型二级基金有5家,混合债券型一级基金有3家,偏债混合基金有2家。其中,2023Q4相比Q3最大减少持仓占比变动为-66.95%,所属类型为混合债券型二级基金。

3.2 基金持仓规模:规模增持最大为混合一级债基,减持最大为混合二级债基

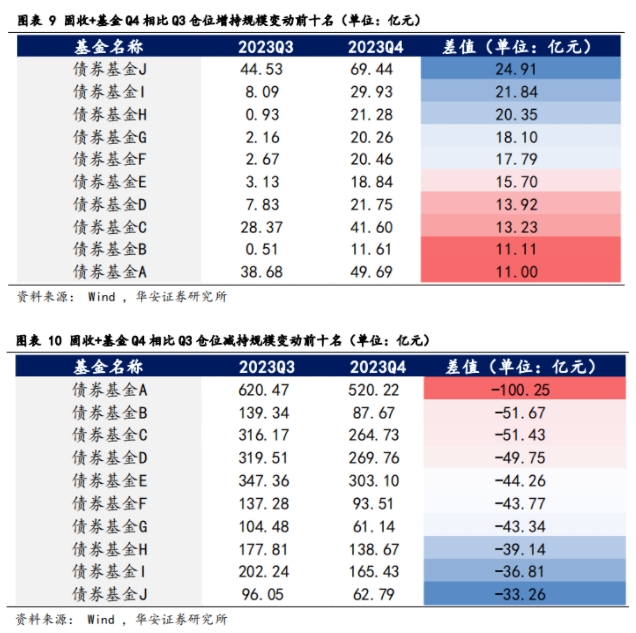

固收+基金Q4相比Q3仓位增持规模变动前十中,混合债券型一级基金有6家,混合债券型二级基金有4家。其中,2023Q4相比Q3最大增加持仓规模变动为24.91亿元,所属类型为混合债券型一级基金。固收+基金Q4相比Q3仓位减持规模变动前十中,混合债券型二级基金有8家,混合债券型一级基金有2家。其中,2023Q4相比Q3最大减少持仓规模变动为-100.25亿元,所属类型为混合债券型二级基金。

3.3 转债个券变化:整体转债变动趋于保守,增减持规模变动相差不大

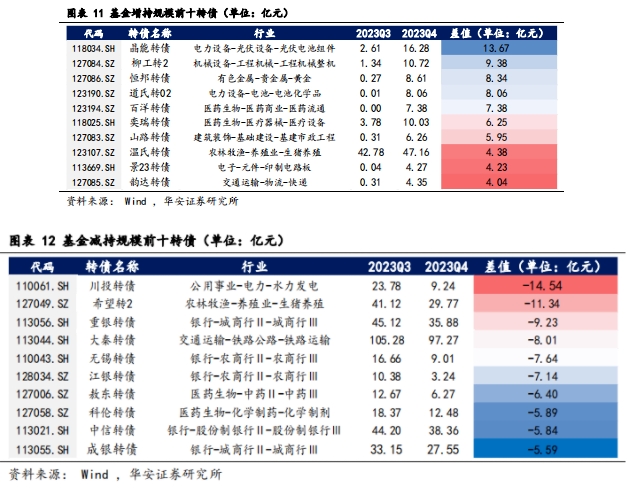

从转债视角来看,前十大增持的转债主要为:晶能转债、柳工转2、恒邦转债、道氏转02、百洋转债、奕瑞转债、山路转债、温氏转债、景23转债、韵达转债。前十大增持转债的行业涉及:电力设备、机械设备、有色金属、医药生物、建筑装饰、农林牧渔、电子和交通运输。其中2023Q4相比Q3最大增加持仓规模变动为13亿元。前十大减持的转债主要为:川投转债、希望转2、重银转债、大秦转债、无锡转债、江银转债、敖东转债、科伦转债、中信转债、成银转债。前十大减持转债的行业涉及:公用事业、农林牧渔、银行、交通运输和医药生物。其中2023Q4相比Q3最大减少持仓规模变动为-14.54亿元。

风险提示:正股及公司基本面表现不及预期;转债破发风险;转债违约风险;数据统计与提取产生的误差等。

评论专区

Comment area

微信公众号

官方微信

官方微信

产品小程序

产品小程序