基金投资

knowledge

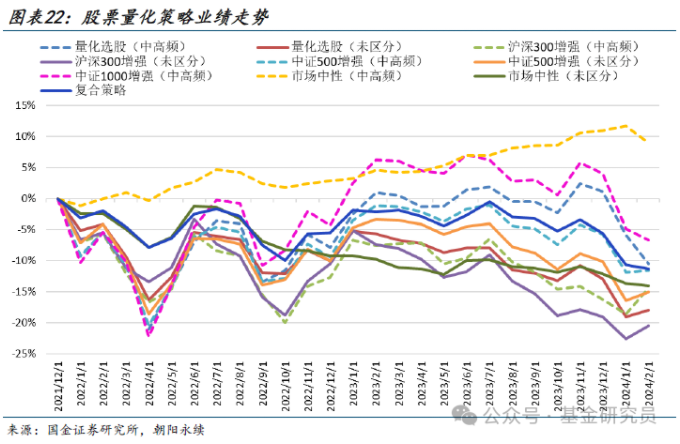

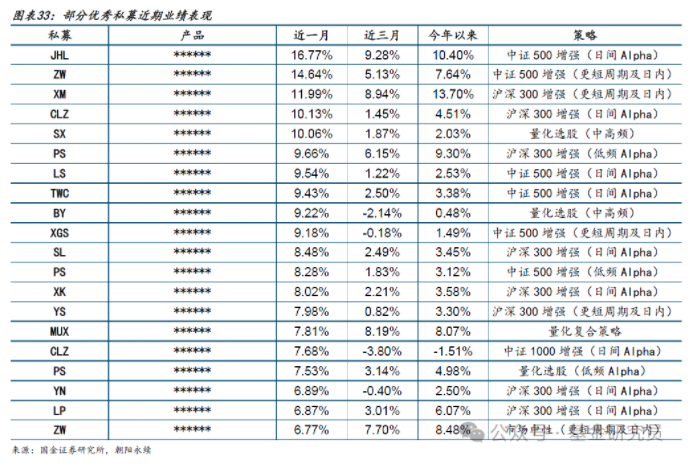

我们以国金研究覆盖的私募基金为基础,选取其中采取股票量化策略的私募管理人的对应策略产品,从量化选股(无清晰参考基准指数)、沪深300指数增强、中证500指数增强、中证1000指数增强、市场中性、复合策略(股票量化为主,适当叠加期权、CTA、套利等策略)中分别选取具有代表性的产品进行统计和业绩展示。

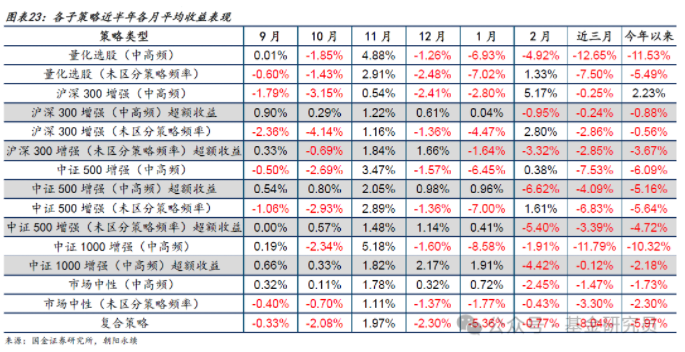

整体来看,2024年2月A股在月初仍在恐慌性下跌通道中,随后大盘股率先反弹。春节归来后,市场在投资者情绪依旧低迷的情况下持续上涨,风格上月内出现极端的反转,中证500成分股格外占优,交投活跃度有所回暖,截面和时序波动水平均回到历史高位,不过量化策略运作环境并不乐观。据我们本次重点统计的617只(相同公司同一策略选取一只产品)股票量化策略产品显示,2月虽半数子策略获得正收益,但指增策略超额集体大幅回撤。

具体来看,量化选股策略(中高频)产品中,33只产品2月平均收益-4.92%,10只产品实现正收益;量化选股策略(未区分策略频率)产品中,39只产品2月平均收益1.33%,27只产品实现正收益;

沪深300指数增强策略(中高频)产品中,31只产品2月平均收益5.17%,29只产品实现正收益,10只产品超越同期沪深300指数表现,平均超额-0.95%;沪深300指数增强策略(未区分策略频率)产品中,29只产品2月平均收益2.80%,23只产品实现正收益,10只产品超越同期沪深300指数,平均超额-3.32%;

中证500指数增强策略(中高频)产品中,74只产品2月平均收益0.38%,44只产品实现正收益,6只产品超越同期中证500指数表现,平均超额-6.62%;中证500指数增强策略(未区分策略频率)产品中,93只产品2月平均收益1.61%,57只产品实现正收益,其中24只产品超越同期中证500指数,平均超额-5.40%;

中证1000指数增强策略(中高频)产品中,43只产品2月平均收益-1.91%,18只产品实现正收益,7只产品超越同期中证1000指数表现,平均超额-4.42%;

市场中性策略(中高频)产品中,68只产品2月平均收益-2.45%,14只产品实现正收益;市场中性策略(未区分策略频率)产品中,158只产品2月平均收益-0.43%,81只产品实现正收益;

复合策略产品中,51只产品2月平均收益-0.77%,其中正收益产品26只。

综合市场行情来分析各策略的表现,2月初的几个交易日市场延续前月大幅下挫趋势,继续无差别下跌行情。沪深300指数在2月5日探底回升出现反弹,但随后的两个交易日万得微盘股指数依然维持恐慌性杀跌,直到节前最后一个交易日才开启反弹趋势。

以周度来看风格更为极致,2/5-2/8当周在救市资金的托底带动下,中证500指数一骑绝尘大涨接近13%,与此同时中证2000则下跌超过2%,使得绝大多数管理人在本周经历了历史以来的最大超额回撤。节后虽然涨势在中小盘股票中扩散,不过由于不少管理人在节前进行了收紧敞口、调整成分股占比等操作,因此在超额修复速度层面差异显著。

分行业来看,2月全月中证500成分股内个股平均表现在31个一级行业中均占据了压倒性优势,给多头端超额带来历史不遇的难度。除去极致的大小盘风格切换带来的alpha大幅回撤以外,空头端同样面临着基差持续大幅加深随后又快速收敛的现象。受到1月中下旬中证500和中证1000雪球进入敲入密集区,IC、IM股指期货多头的平仓压力加大,基差贴水持续走深。即使剔除掉当月合约的交割影响,以次月合约来观察,基差都一度扩大到年化40%以上的历史罕见水平,这样的贴水成本使得对冲类策略几乎无法新开仓空头头寸,不过对运作中的产品却有很大的收益贡献,然而贴水在2月5日达到历史极值后又快速收敛,如前期未及时降仓,累积的浮盈则会迅速回吐。

整体来看2月以来影响股票量化策略的因素虽有部分呈现好转迹象,但极致的大小盘风格切换则给策略运行带来很大的难度。

在这样的行情下,中高频策略中,三类指增策略绝对收益表现分化,不过超额收益则集体回撤。

具体来看,沪深300指数增强策略2月平均来看在指增策略中绝对收益表现最好,同时超额回撤幅度小于中证500和中证1000指增,2月超额收益中位数为-0.99%。

中证500指数增强策略2月绝对收益表现在三类指增策略中居中,但超额回撤远高于其他两类策略,超额收益中位数为-6.13%,为2019年统计以来最大单月超额回撤。

中证1000指数增强策略2月平均来看在三类指增策略中绝对收益表现垫底,超额回撤居中,2月超额中位数为-3.22%,同样创下统计以来最大单月超额回撤。

市场中性策略方面,2月以来基差贴水大幅走深后又迅速收敛的走势使得运作中的产品净值大幅波动,叠加现货端集体回撤的超额收益,中性策略全月大幅回撤,同样为2019年统计以来最大单月回撤。

量化复合策略方面,2月商品市场延续震荡行情,波动率继续探底,市场对CTA策略的友好度较低,然而股指期货CTA策略则在不断提升的实际波动率中有较好的投资机会。

分子策略来看,商品CTA各子策略2月均表现为负收益,其中长周期CTA和量化基本面CTA表现较弱,不过受益于权益市场反弹,复合配置CTA和股票量化策略的量化复合策略产品2月整体回撤并不算大。

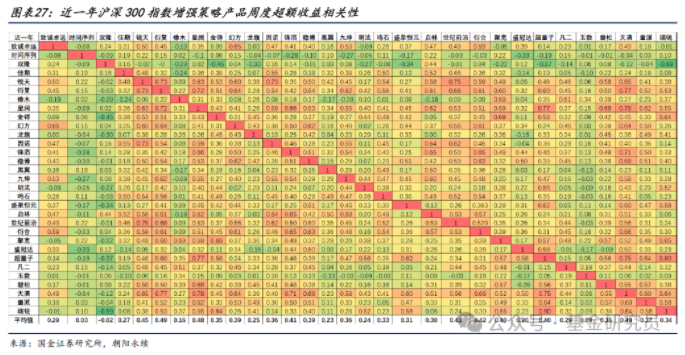

从超额表现相关性来看,近一年沪深300指数增强策略产品周度超额收益平均相关性0.32,与1月相比有一定幅度上升,处在适中水平,虽然目前仍是三类指增策略中相关性最低的一类,不过个别管理人间相关性已在0.6甚至0.7以上。(注:个别管理人产品净值暂停披露,或影响统计结果)

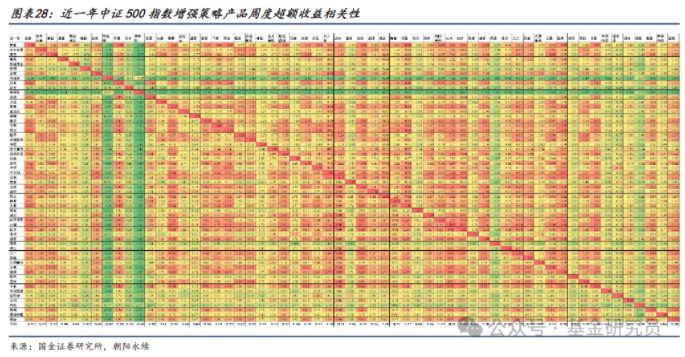

近一年中证500指数增强策略产品周度超额收益平均相关性0.65,跃升至统计以来最高水平,受今年以来极致的大小盘风格切换与小盘股流动性危机带来的行业超额回撤影响显著,近半数管理人间超额收益相关性已达0.9以上。(注:个别管理人产品净值暂停披露,或影响统计结果)

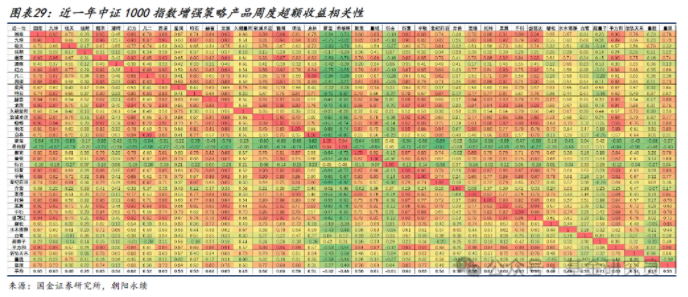

近一年中证1000指数增强策略产品周度超额收益平均相关性0.47,同样跃升至统计以来最高水平,不过显著低于中证500指增策略。(注:个别管理人产品净值暂停披露,或影响统计结果)

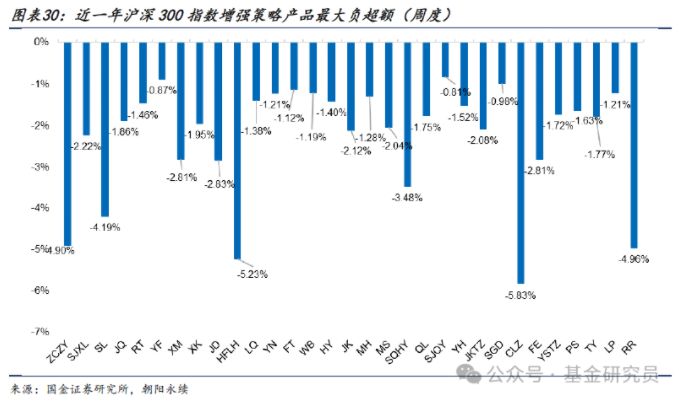

从近一年指数增强策略产品周度最大负超额来看,近一年沪深300指数增强策略代表产品周度最大负超额平均为-2.28%,6只产品周度最大负超额超过-3%。(注:个别管理人产品净值暂停披露,或影响统计结果)

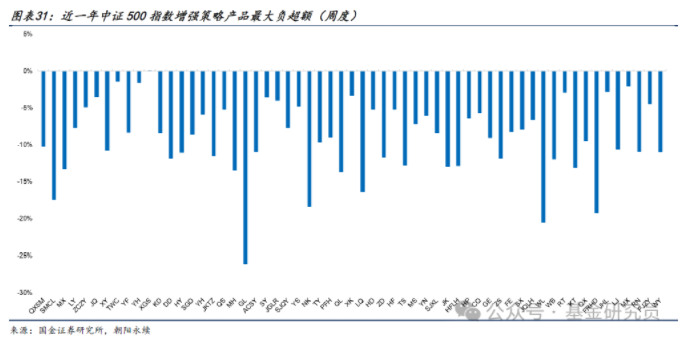

近一年中证500指数增强策略代表产品周度最大负超额平均为-9.11%,表现逊于沪深300指增策略,其中仅个别管理人周度最大负超额未超过-3%,有近半数管理人周度最大负超额超过-10%。(注:个别管理人产品净值暂停披露,或影响统计结果)

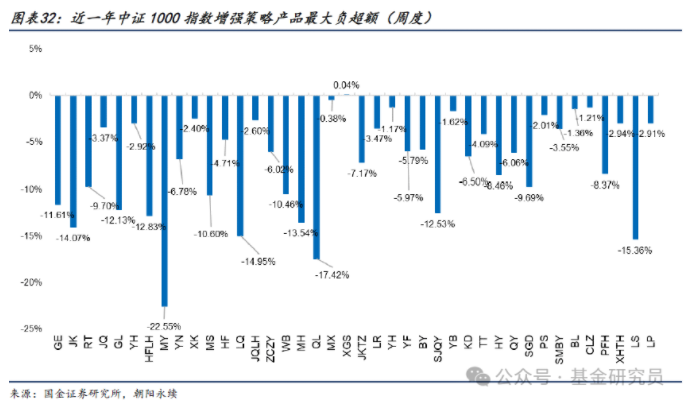

近一年中证1000指数增强策略代表产品周度最大负超额平均为-7.23%,逊于沪深300但优于中证500指增策略,其中7成管理人周度最大负超额超过-3%。(注:个别管理人产品净值暂停披露,或影响统计结果)

根据2月收益情况(以净值截至3.1为准),以下分策略展示了我们持续跟踪的部分优秀股票量化策略私募基金的业绩表现,JHL、ZW、XM、CLZ、SX、PS、LS、TWC、BY等私募管理人业绩表现较好。

评论专区

Comment area

微信公众号

官方微信

官方微信

产品小程序

产品小程序