基金资讯

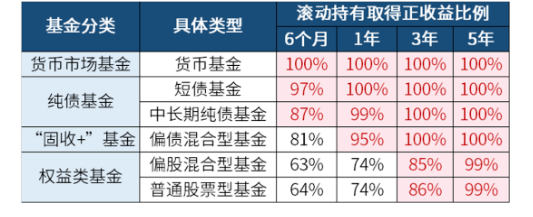

三年及以上”为一只权益型基金的合适持有期,因为对万得基金指数的表现进行回测发现,持有对应指数3年取得正收益的占比可以达到85%及以上,似乎能够令人满意。

(来源:Choice,采用万得基金指数,统计区间:2011-1-1至2022-12-31,正收益比例计算方式为各滚动持有期收益率为正的天数/所有回测样本,指数历史收益率不预示未来表现,不作投资推荐)

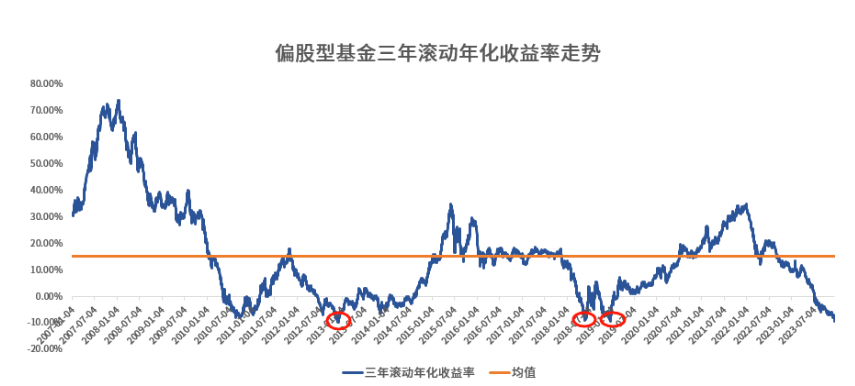

所以我们测算了偏股混合型基金指数(代码:885001.WI,基本能够表征国内偏股混合型基金的整体表现)3年滚动年化收益率,自有数据以来的2007年开始,这个指标围绕15.31%的均值牛熊波动。

数据来源:Choice,测算采用万得偏股混合型基金指数(885001.WI),万得偏股混合型基金指数基日为2003-12-31,3年滚动年化收益数据从2007年开始,截至2023-12-20,过往数据不预示未来表现。不作投资推荐

赚钱效应使得权益基金成为居民财富管理的重要工具之一。不过如图所示,其收益更多呈现出周期性而非线性,如果只是赶上了其中的某一段,可能会是这样的心情:早知如此绊人心,何如当初莫相识。

就比如当前,走过近两年来的市场下行周期,偏股混合型基3年滚动年化收益率逐渐触及下沿,当前值为-9.08%,比过去十七年间超过99%的时间都要低。(数据来源:Choice,截至2023-12-20,不作投资推荐)

拿了三年还亏20个点,这样持有3年滚动年化接近-10%的沮丧时刻在历史上并不多见,回眸发现主要出现在12年底、18年底、18年中这几个时间段,但是即便是最差的时候,也从未向下击破过-10%,从未。

▼12年底那次,此前的三年是一段漫长的熊市。

从19年8月到12年底,A股经历了一场以震荡和下跌为主的“钝刀割肉”行情,市场整体的风险偏好被压制到极端位置,风险溢价率创下了05年以来的新高。

当时的投资者对国内长期经济增长前景有很大的担心,对中国部分制造业产能过剩、人口周期、GDP增长中枢的担忧成为核心压制。

▼而18年那次,往回倒三年正好是沪指的次高点5178点附近。

2015年的“水牛”之后,沪指从2015年6月最高点的5178点下跌至2015年8月最低的2851点;2016年1月脆弱市场情绪下出现“熔断”行情,沪指最低下探2638点。

到了2018年,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势,“难赚钱”的悲观声音很多。

但是那两次之后怎么样了呢?后来就都过来了。

▼先看2012年底。

当年那些事后来看或许有合理性的担心比如经济增速下台阶,并没有带来股市持续的熊市,最难熬的2012年底恰恰是股市的底部。

在这个底部之后,股市找到了新的爆发点。先是12年底后创业板和移动互联网领涨的牛市,然后是13年上半年大盘震荡磨底后多个行业牛市的全面爆发。

基金持仓结构也在那时开始产生变化。2013年起,创业板和TMT板块在基金配置中的占比趋势性上升,有效的行业配置和个股选择给基民带来了明显的超额收益。

▼2018年就离我们更近了。

2019年1月4日沪指经历最后一跌之后,随着内外政策的转向、地缘风险的缓和以及基本面改善的逐步确认,A股逆转颓势进入上涨轨道,沪指在随后的2年涨至3731点,沪深300指数更是刷新了07年以来的历史新高。

我们仍记忆深刻,伴随着核心资产和赛道的走强,公募基金更是展现出了极强的赚钱效应。2019年初到2020年底,偏股混合型基金指数区间涨幅126.09%,两年净值翻倍。

“炒股不如买基金”的热潮风靡一时,赚钱效应陆续吸引了众多投资者入场,在2020年,新基金成立的份额超过了3万亿,而这是17、18、19三年的发行份额之和。(数据来源:Choice,不作投资推荐)

#明年

就想等一个机会

那么这次又会怎样呢?当前又来了一个“等了三年”的路口,还有10天23年就要收官,当前来看,偏股型基金可能将出现历史上首次的连续两年负收益。

(图片来源:兴业证券研究所《2024年度展望之一:从“哑铃型”到“再平衡”》,发布时间:2023/12/20,不作投资推荐)

投资者期待基金的赚钱效应的回归,内心独白:漫长的等待是艰难的,但如果最终是你要来,我愿意再等等。所以明年你会来吗?

站在当前的年度路口,云从四面八方升起来,拨开云雾,能够看到这几层正在向我们走来的转机,给一直都在蓄势的权益基金带来向上的力量:

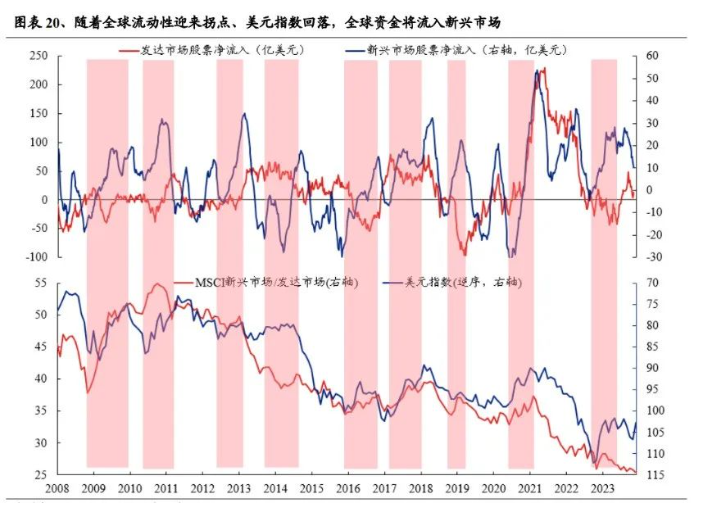

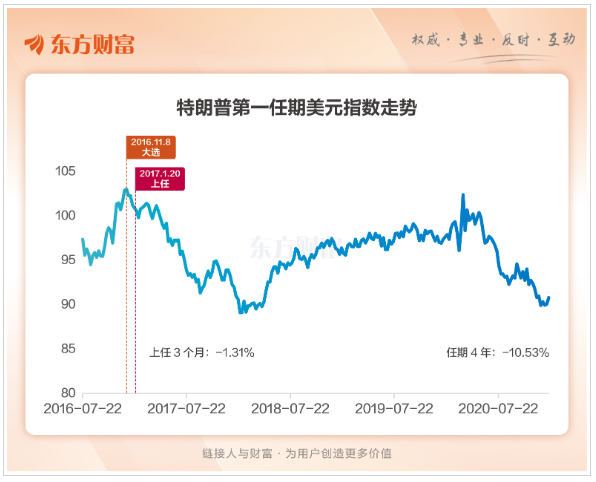

转机一:全球流动性的拐点

上周美联储如期宣布暂停加息,外界普遍认为,美联储本轮加息周期已经结束,而且2024年至少降息3次。从市场的角度来理解,海外流动性压制最大的阶段已经过去。

全球流动性拐点临近,股票资产更为受益。并且,相比于发达市场,新兴市场对流动性拐点更敏感,有望迎来全球资金的加配、回流。

(图片来源:兴业证券研究所《2024年度展望之一:从“哑铃型”到“再平衡”》,发布时间:2023/12/20,不作投资推荐)

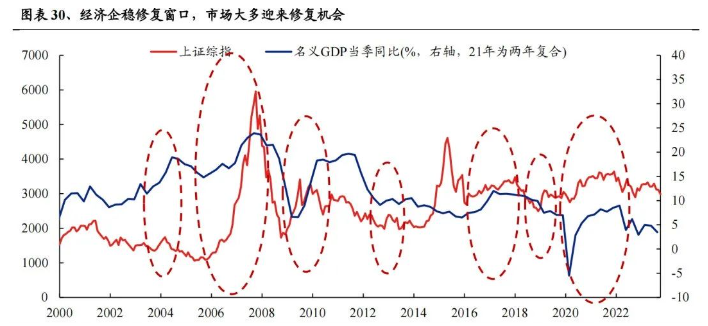

转机二:经济增长动能的回升

来年随着国内经济底部修复,企业盈利有望回归。首先,卖方研究认为来自地产的拖累将逐步进入“后半程”,随着供需矛盾逐渐缓和,或将找到新的平衡点。

更重要的是,创新发展的经济新动能不断成长,国内增长驱动力、产业结构乃至运行方式都已出现了深远的变化,科技创新推动新质生产力的形成。

此外,2024 年包括库存周期上行、居民消费改善、出口回暖以及政策出台等力量,也将为经济提供结构性支撑。

(图片来源:兴业证券研究所《2024年度展望之一:从“哑铃型”到“再平衡”》,发布时间:2023/12/20,不作投资推荐)

转机三:估值收缩的弹簧

截至目前,A股的“杀估值”已经持续了两年。2008年以来,A股在调整比较剧烈的年份都是经历了盈利和估值的“戴维斯双杀”,如2008和2018,但是这一过程很少超过1年。

(数据来源:Choice,华夏基金,统计区间:2008/12/31~2023/9/30,不作投资推荐)

而22年-23年是A股戴维斯双杀持续时间最长的时期,连续两年的戴维斯双杀是近15年仅有的。与此同时,2021-2023连续三年的估值收缩也追平了2016-2018的最长连续估值收缩时间。(数据来源:Choice,华夏基金)

从长期看,市场总体估值水平的也会经历明显的周期波动,当前A股估值处于极低水平,在企业盈利企稳回升的预判下,A股市场当前隐含的潜在回报率较高。

等了三年,似乎终于要等到机会。

#等三年

每一步都不白走

在这场等待里,挖掘基希望最终能用上人世间最美好的两个词语来形容:“有惊无险”和“失而复得”。

但是艰辛过程的每一步都不是白走的,经此一遭,挖掘基再历一轮周期,在日复一日陪伴投资者的过程中,有一些关于基金投资的切身体会想和大家分享:

第一,认知基金的基础是理解风险和波动,对资金的使用周期有一个明确的匹配,然后通过时间之功来熨平波动,获得合理的回报。

高收益的产品往往对应着高风险,更大的波动可能意味着更多的投资机会,但想要抹平波动、赚取收益,自然也需要更长的等待时间,所以需要我们在入场之前就根据资金的使用期限来匹配合适的产品。

如果将“取得正收益占比达到85%”看作合适的持有期,在风险偏好匹配的情况下,可以考虑进行如下搭配:

(来源:Choice,采用万得基金指数,统计区间:2011-1-1至2022-12-31,正收益比例计算方式为各滚动持有期收益率为正的天数/所有回测样本,指数历史收益率不预示未来表现,不作投资推荐)

第二,认知周期进而利用周期,对于权益基金的投资,我们要学会的是延迟满足。

熊市就像大家在漫长的黑暗的隧道里面前行,不知道隧道的尽头在哪里,但是当我们走出隧道看到光明那一刹那,就会发现路上天色正好,太阳正晴。

复盘基金发行份额会发现,在熊市的末期和牛市的初期,相信且勇敢入场的人并不多,甚至很多声音排斥基金,而在牛市的后半场,大批投资者蜂拥而至。

事实上人多的地方未必好,反者,道之动,否极,泰或来。在资本市场,相对于下跌看空、上涨看多的线性思维,理应更相信周期思维。

股票资产的长期特征,是上涨带来风险,而下跌降低风险,黎明前的黑暗最难熬,越是在难熬的时候,更应相信市场周期往复。

这是挖掘基经此一遭后的切身感悟与思考。

真正的英雄,不止可以在巅峰时期享受荣光,也可以在陷入低谷之后,重新找回尊严。等了三年,曾经失去的一定要再拿回来。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序