上市公司

Securities industry

分阶段复盘

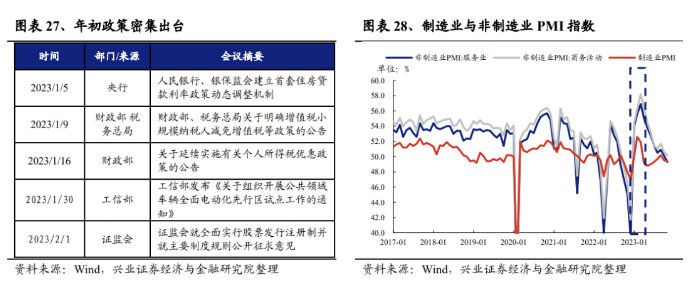

阶段一(1月1日至2月5日):政策利好驱动复苏预期,外资大幅流入,市场迎来普涨行情

2022年底,地产三支箭与防疫新十条扭转了压制2022年市场表现的两条底层逻辑,在经济复苏方向确定的共识下,市场对复苏强度抱有较高的期待。2022年民营房企违约风险事件频发,11月民营房企融资三支箭与“金融十六条”反映了监管“保市场主体”的政策意图。12月国务院发布防疫新十条,最大程度减少疫情对经济的影响。压制2022年市场表现的两条底层逻辑被扭转,市场对经济复苏抱有较高的期待。此外12月中央经济工作会议召开,会议定调2023年经济工作重点将放在“扩大国内需求”,并明确要求加大宏观政策调控力度,进一步强化了市场复苏预期。

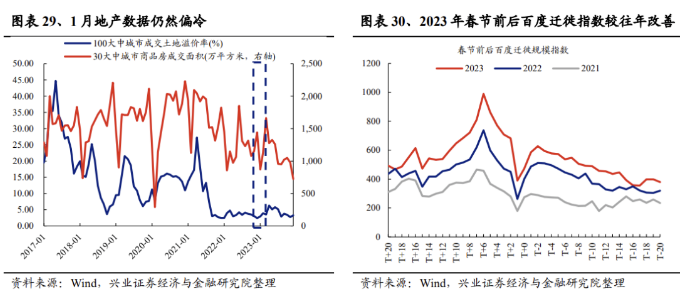

随着疫情闯关成功,居民出行与消费活力提升。年初宏观经济数据的窗口期,地产高频数据与春节期间出行消费数据成为经济修复强度的观测点。整体看,1月份地产高频数据仍较为平淡,但消费的复苏更加明确。2023春节期间国内旅游出游人次、旅游收入分别恢复至2019年同期89%、73%,出行与线下消费均显著改善,呈现消费场景逐步恢复、交通物流触底回升的态势。1月份制造业PMI重回荣枯线以上,服务业与商务活动PMI显著回升,进一步增强了市场信心。

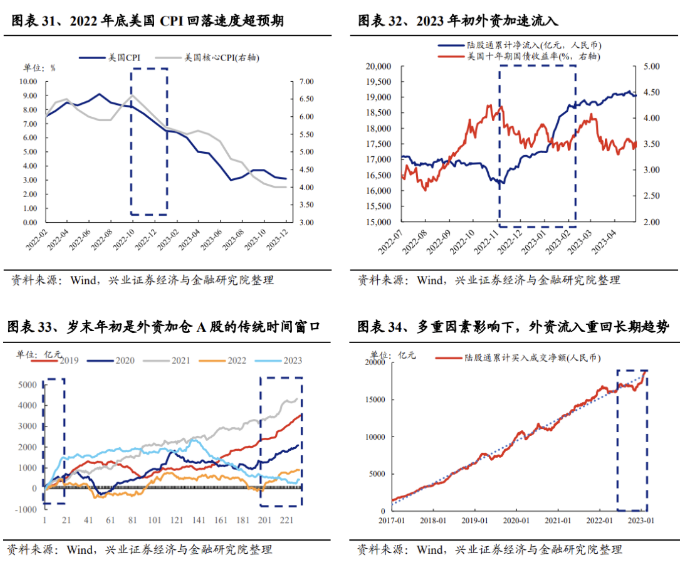

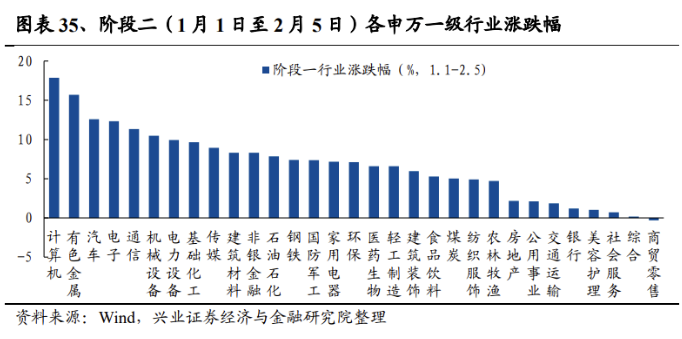

在中国经济复苏预期、美债利率阶段性回落等因素驱动下,北向资金在2022-23年岁末年初阶段加速流入。2022Q4美国通胀数据回落幅度超预期,而2022年12月非农工资增速显著下降叠加劳动参与率回升令市场对通胀下降更为乐观,市场交易软着陆情绪上扬,美债利率从11月初4.1%回落至23年1月3.5%左右水平,为外资回流A股市场提供了基础。其次,2022年11月中美领导人巴厘岛会晤后,美国法院撤销对孟晚舟指控、中美审计底稿监管合作取得积极进展,中美关系频频释放缓和信号,外资对A股的风险偏好也有所提升。同时,岁末年初往往也是外资调整全球头寸组合、加仓A股的时间窗口,在2022年1月至11月期间外资净流入基本为零,随着国内经济复苏预期强化,外资从11月开始外资开始持续净流入并在2023年1月进一步加速,推动第一阶段的普涨行情。

市场在复苏交易与增量资金入场驱动下迎来普涨。2022年底OpenAI发布ChatGPT,成为本轮AI革命的奇点事件,纳斯达克指数在年初的快速上涨也对春季躁动行情中的TMT板块产生映射,但在年初阶段ChatGPT带来的影响主要仍停留在计算机板块。另一方面,中国经济强复苏预期以及22Q4海外市场提前交易宽松预期,有色金属受益上涨。行业层面,计算机(17.85%)、有色金属(15.70%)、汽车(12.57%)、电子(12.34%)领涨,公用事业(2.11%)、银行(1.19%)、社会服务(0.72%)、商贸零售(-0.31%)表现相对靠后。

阶段二(2月6日至4月16日):经济复苏强度边际减弱,TMT与“中特估”交相辉映

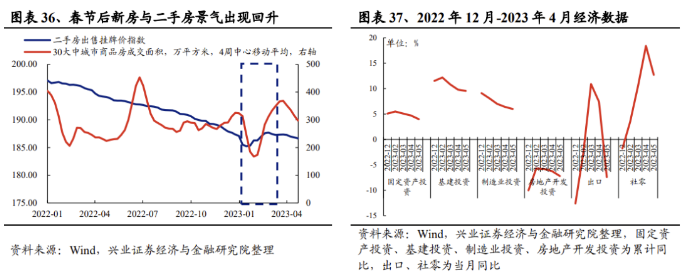

年初经济数据维持较高水平,但随着时间推移,内生性修复动能不足等问题逐渐显现。2月份公布的1月金融数据迎来“开门红”,在高基数与春节错位的背景下信贷仍大超预期,其中企业中长期贷款同比高增是信贷超预期的主要支撑,企业端修复快于居民端。与此同时,随着疫情防控的平稳转段,疫情的影响在春节后边际弱化,从开工复工率与城市延时拥堵指数等高频数据反映出生产消费恢复迅速。春节以后全国范围新房与二手房出现回暖趋势,节后商品房成交面积超季节性回升,二手房出售挂牌价格指数更罕见反弹。此外1-2月进出口数据超预期也打消了前期市场对于出口回落的担忧。节后数据基本符合市场对于复苏的预期,但真实的复苏依赖更多的证据佐证,此时市场对于经济修复的斜率判断仍存在分歧。

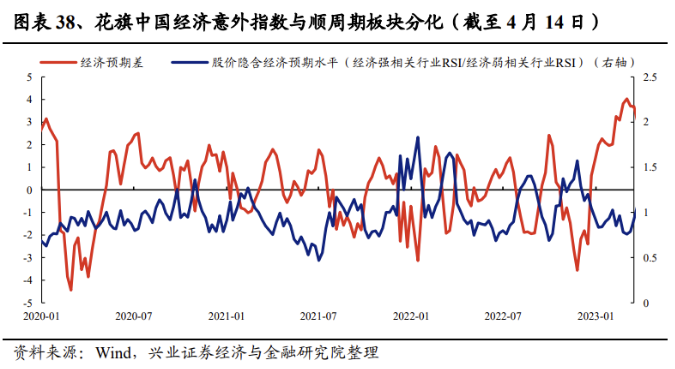

尽管经济数据维持较好表现,但从经济实际体感出现边际走弱。3月市场关注的焦点仍在经济复苏的强弱判断上,尽管2月社融延续了1月开门红“总量高,结构好”的格局,但紧随公布的2月通胀数据超预期回落给复苏蒙上了一层阴影,1至2月经济数据也同样喜忧参半,市场对于后续经济强复苏的预期出现一定程度回摆与调整。3月初两会召开,在政府工作报告中将全年GDP增速定在5%左右,反映稳中求进的工作基调。3月中旬市场期待已久的货币政策终于落地,央行在MLF超额续作两天后宣布下调存款准备金率0.25个百分点。3月社融与进出口数据仍维持强劲,但从经济实际体感出现边际走弱,进而反映在市场中,花旗中国经济意外指数与顺周期板块表现走势显著分化。

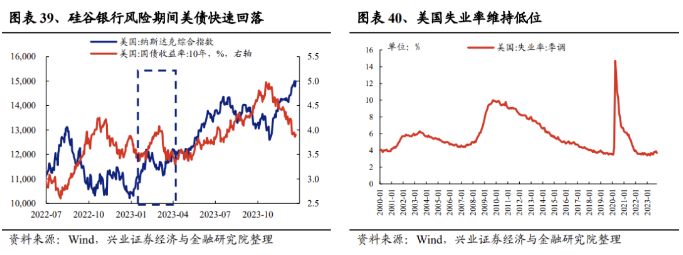

海外方面,第二阶段美国经济韧性超预期已初现端倪,但硅谷银行金融风险暴露,导致市场提前定价宽松。2月5日美国1月非农数据大超市场预期,失业率创新低,非农数据出炉后市场交易紧缩预期,美债利率阶段性上行。但3月8日美国硅谷银行出现流动性危机并随后破产被FDIC接管,为避免风险扩散,美联储迅速介入并推出BTFP(银行定期融资计划)向银行提供流动性。不过硅谷银行风险并未显著影响美国经济,在短暂的宽松“扩表”之后,面对保持强劲的经济、就业和通胀数据,3月FOMC会议加息25BP。

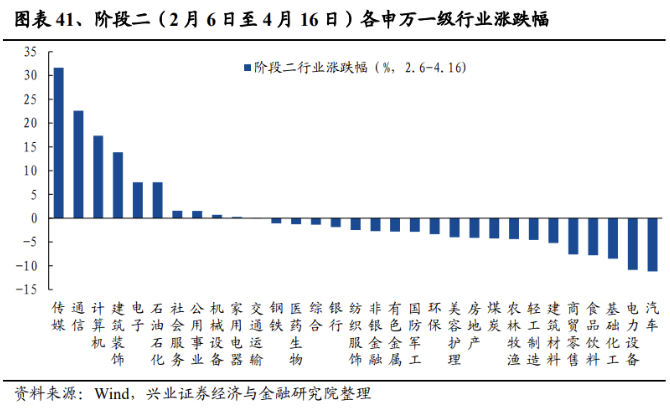

阶段二市场分化明显,TMT行业涨幅大幅领先,“中特估”收益方向也有所表现,而先进制造、消费类表现不佳。随着春节前市场逐步计价疫后脉冲式修复,年初的系统性修复告一段落,投资者逐步转向更具确定性、容易形成共识的确定性机会。一方面,海内外AI产业趋势加速共振,叠加数字经济相关政策催化,产业趋势向好、业绩弹性更大的传媒、通信等TMT行业大幅领涨;另一方面,“中特估”方向持续迎来政策及事件催化,低估值、高分红的央国企迎来估值修复行情,建筑装饰、石油石化等行业的央国企表现较好。而汽车、电力设备、食品饮料等先进制造、消费类行业受到国内经济复苏动能减弱、产业格局恶化担忧等因素的影响,整体表现不佳。数据上看,该阶段传媒(+31.65%)、通信(+22.58%)、计算机(+17.32%)、建筑装饰(+13.84%)等行业涨幅居前,而汽车(-11.16%)、电力设备(-10.85%)、基础化工(-8.49%)、食品饮料(-7.77%)等行业跌幅较大。

阶段三(4月17日至7月23日):经济恢复“波浪式发展、曲折式前进”,市场的政策预期升温

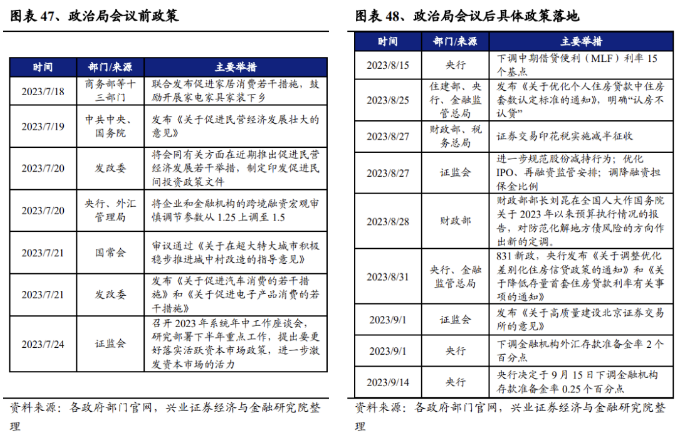

随着疫后经济复苏势能趋缓,4月至7月经济数据开始走弱,人民币汇率也出现阶段性贬值,市场的政策预期升温,但在7月政治局会议以前仍处于政策空窗期。4月底政治局会议召开,会议明确年初以来“三重压力得到缓解,经济增长好于预期”,同时指出“当前我国经济运行好转主要是恢复性的,内生动力还不强,需求仍然不足”。在此阶段,主动去库阶段下的工业企业盈利能力偏弱、CPI与PPI超预期回落、以及城镇整体失业率改善但青年失业率上升,一定程度反映了“内生动力不强,需求仍然不足”的现状。与此同时,春节以来的房地产景气改善趋势再度边际回落,尽管期间南京、青岛等部分城市放松限购限贷政策,但在7月政治局会议以前,地产政策整体仍处于“空窗期”。

经济阶段性走弱也反映在债市与汇市中。4月17日至7月21日,十年期国债收益率从2.83%下行22BP至2.61%,人民币兑美元汇率从6.85贬值至7.18。在此背景下,市场对于政策逆周期调节抱有较高的期待,尽管6月份1年期与5年期LPR分别调降10BP,但未能扭转市场情绪,市场期待政府出台更强有力的刺激政策,但在7月底政治局会议以前逆周期调节政策引而未发。

海外方面,市场焦点从硅谷银行回归到通胀与经济基本面。在基数效应的影响下,5月至6月美国通胀数据延续下行趋势,但好于预期的需求与就业使得美联储坚决执行鹰派的指引,5月与7月的议息会议再度加息25BP,联邦基准利率来到5.25%-5.50%。此外美国触及债务上限引发市场关注,随着5月底暂缓债务上限法案的签署,美国国债大量发行叠加美债债权人抛售美债,进一步驱动美债利率上行。但在美债利率持续上行的背景下,对于利率敏感的纳斯达克指数却逆势上涨,同时在全球美元回流美国的背景下,全球新兴市场并未出现金融危机反而小幅上涨。

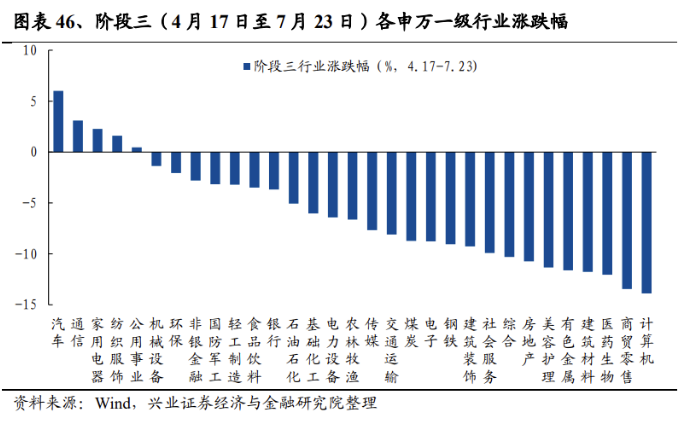

阶段三,汽车、通信、家电等少数行业表现较好,多数行业表现欠佳。前期表现较好的TMT和“中特估”在交易过热后逐步迎来震荡消化,尤其是业绩不确定性较大的计算机、建筑材料等行业跌幅较大;多数消费、周期类板块也受到内需不足等担忧压制,表现整体较差;而汽车、通信和家用电器行业受益于中观景气相对占优,在该阶段逆势上扬。数据上看,该阶段汽车(+6.02%)、通信(+3.1%)、家用电器(+2.27%)、纺织服装(+1.61%)等行业表现较好,而计算机(-13.88%)、商贸零售(-13.46%)、医药生物(-12.05%)、建筑材料(-11.76%)等行业跌幅居前。

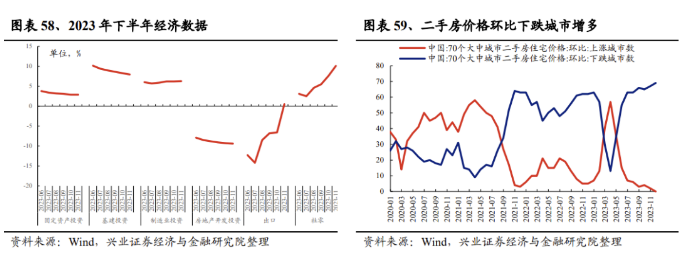

阶段四(7月24日至11月5日):受制于海外风险扰动与外资加速流出,政策落地未能修复市场转弱的预期

7月政治局会议打破市场关于政策缺席的担忧,但受制于海外风险扰动与外资大幅流出压制资金面,市场震荡下跌。7月底政治局会议召开,会议明确长期高质量发展与短期逆周期调节并重的宏观政策大方向,强调促需求与稳就业的工作重点,此外对于稳汇率、活跃资本市场等市场关注问题均有积极表态,标志着前期经济转弱以来政策预期的初步兑现。随后各部委召开年中工作会议并进行下半年工作部署,但在8月底以前实质性政策引而不发,直到8月底调降印花税、“认房不认贷”、地方债化解置换等具体政策部署才密集落地,市场迎来政策预期的实质性兑现。随着调节政策的逐步出台加码,从8月以来经济数据也呈现企稳回升态势,9月PMI重回荣枯线以上。但经济恢复的基础仍不牢,9月CPI同比持平,社融同比多增,但政府债、非标仍是主要支撑,地产景气仍弱,消费者信心仍在低位。

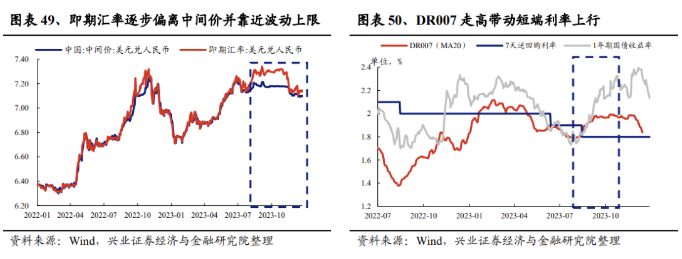

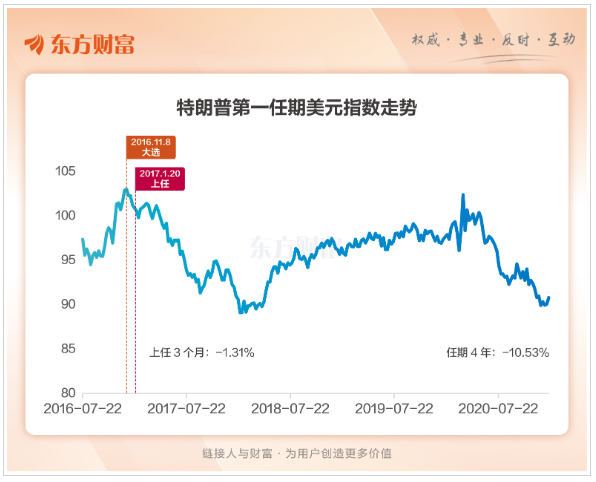

此外,美元指数走强导致人民币汇率贬值压力仍大。在央行的逆周期调节下,汇率在8月至10月维持高位横盘,但在期间即期汇率对中间价显著偏离,反映市场对于汇率贬值压力较大的一致预期。与此同时,汇率贬值一定程度对央行货币政策形成掣肘,叠加国债供给、税期扰动等因素影响,8月以来DR007走高带动短端利率上行,10月31日银行间隔夜拆解利率一度上行至50%。资金面变化背后,是外部均衡在央行决策函数中的优先级抬升。自6月以来,中国与西方国家外交关系的逐步转暖,包括美国国务卿布林肯、财长耶伦、商务部长雷蒙多等多位政要访华,推动中美关系止跌企稳。但10月初巴以冲突爆发,并且美国升级AI芯片出口管制,市场仍等待11月APEC峰会释放明确外交信号,再加上本轮外资流出幅度超预期,市场震荡下跌。海外风险扰动下,国内逆周期政策进一步加码,随着汇金先后增持四大行股份并买入指数ETF、中央财政计划四季度增发万亿国债等举措释放积极信号,10月底市场迎来快速反弹。

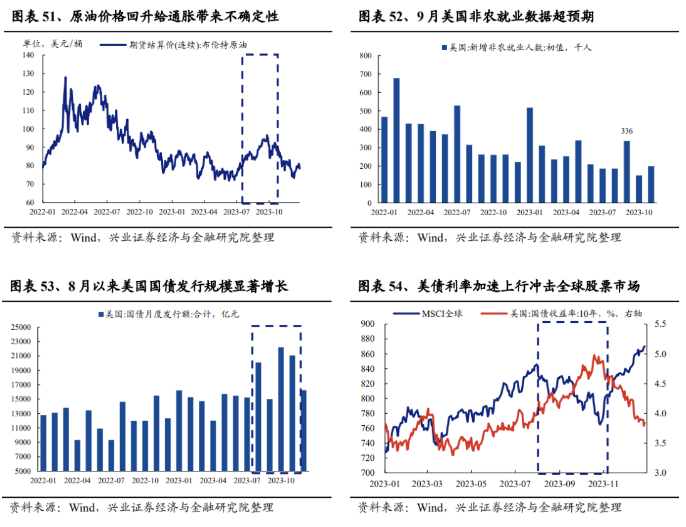

海外方面,美国加息周期进入尾声,但劳动力市场韧性超预期,叠加美债供给大幅增加,驱动美债利率加速上行。原油价格回升与服务业通胀韧性给通胀下行路径增添了不确定性,但此时市场关注重点已逐步从通胀切换至经济韧性,劳动力供给瓶颈叠加需求端旺盛使得就业数据整体维持韧性,美国劳动力市场转冷预期迟迟未兑现。而在此期间美联储持续传递“stay higher for longer”的鹰派信号也让市场的降息预期逐步向点阵图反映的联储预期靠拢。此外,美国长期主权债务信用评级遭三大评级机构下调,加上拜登签署暂缓债务上限法案后的美债大量供给,10年期美债利率从7月底的3.97%飙升至10月中旬的5%以上,对全球市场造成冲击。

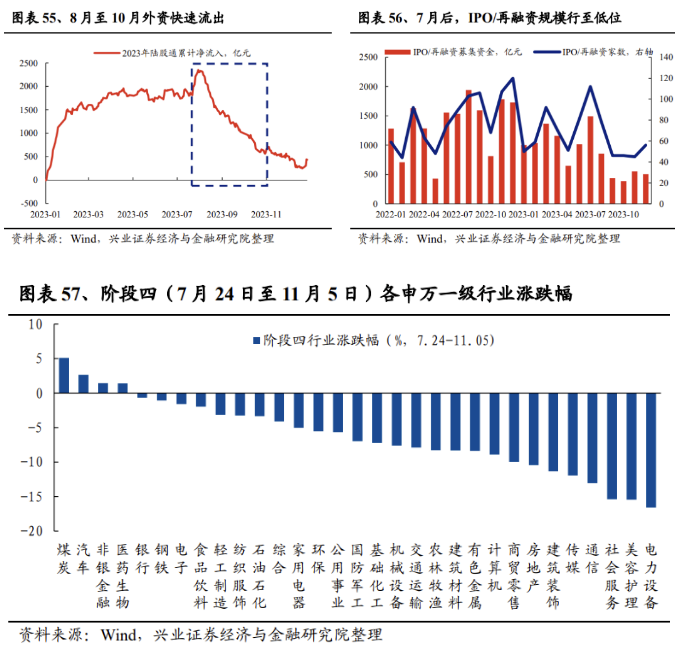

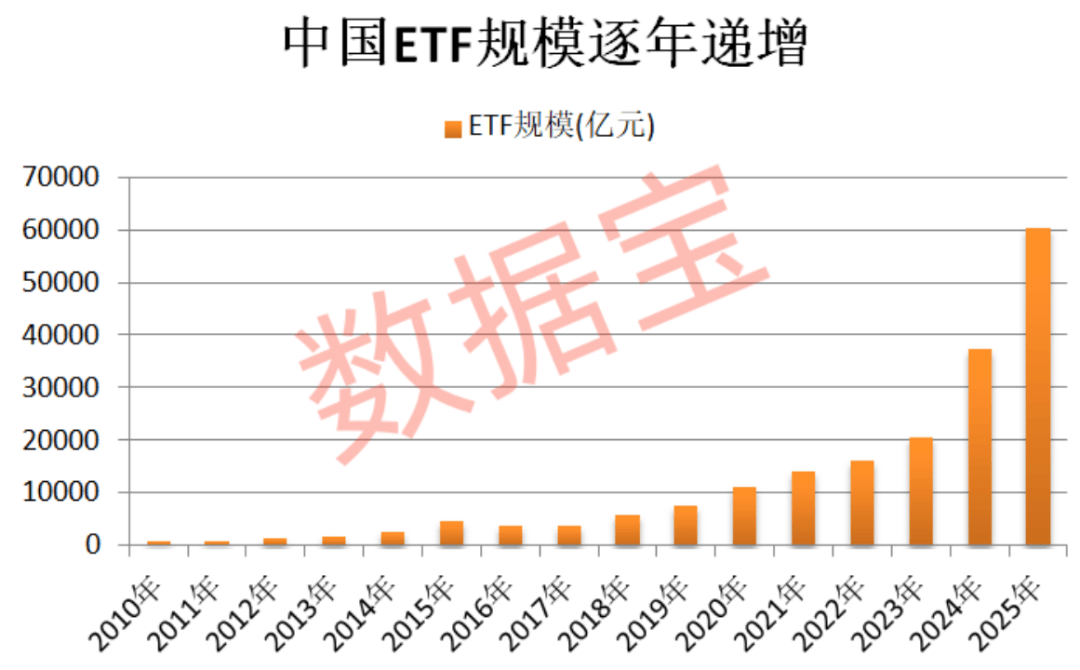

外资大幅流出背景下资金面偏紧,政策利好驱动周度级别反弹,但未能扭转市场预期,市场震荡下跌。7月政治局会议是政策空窗期与政策落地阶段的分水岭,在7月底(政治局会议召开)、8月底(印花税调降+优化IPO/再融资+831地产新政)、10月底(汇金购买ETF+万亿国债发行+金融工作会议)等阶段带动市场迎来周度级别反弹。资金面偏紧仍是困扰市场的主要矛盾,外资在在负债端压力陡增与资产端赚钱效应不佳下持续流出A股,8月至12月中旬北向资金累计流出超2000亿元,创下历史单轮流出之最。尽管ETF逆势流入、IPO/再融资规模减少等贡献结构性亮点,但增量资金不足、存量博弈现象仍然显著。从行业角度来看,仅有煤炭(5.11%)、汽车(2.66%)、非银金融(1.43%)、医药生物(1.42%)四个行业录得正收益,前期表现较好的TMT与“中特估”有所回调,市场围绕减肥药、华为链等存在结构性机会,红利低波资产也在市场预期悲观、高景气行业较少的背景下受到青睐。

阶段五(11月6日至12月31日):外部风险扰动逐步缓和,但增量资金不足、预期转弱的问题延续,政策利好反应钝化

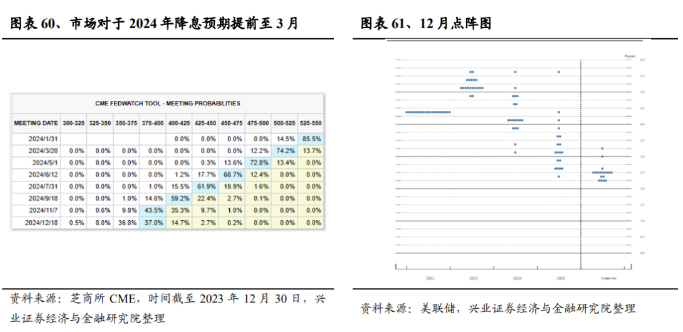

经济修复仍处于“波浪式发展、曲折式前进”的过程中,市场对利好因素反应逐渐钝化。继7月至9月宏观经济数据改善向好以后,10月至11月经济景气再度出现边际回落迹象,其中PMI降至收缩区间,CPI连续两个月同比负增。社融同比多增,但主要由政府部门支撑,同时居民定期存款快速增长以及M1增速回落,反映需求边际回落、经济增长活力不足的问题。此外,地产投资持续下滑,70个大中城市中二手房价格环比下跌城市增多,反映地产景气转弱。在此背景下,地产政策持续出台加码,融资端保主体支持力度加强,需求端在超一线城市也同步放松首付比例下限与房贷利率下限。另一方面,11月中旬中美领导人在旧金山APEC峰会期间会晤,中美将在有沟通、有管理的竞合模式下来处理大国关系,确认了下半年以来中美关系止跌企稳的趋势。12月政治局会议、中央经济工作会议召开,会议提出“以进促稳”、“先立后破”,延续了稳中求进的总基调。但整体看,11月中旬以来市场对政策利好反应逐渐钝化,增量资金不足的困境直到年末才出现改善迹象。

海外方面,美国就业市场降温叠加美联储转鸽,市场开始交易宽松预期,美债利率快速下行。11月初美联储议息会议定调维持中性,但美国财政部融资计划低于预期,成为11月美债利率快速下行的第一个导火索。随后11月初公布的10月就业数据大幅低于预期,标志着市场对于美国就业市场降温的判断拐点,在财政部公布11月再融资计划到非农数据公布的三天内,美债利率快速下行35BP。12月美联储议息会议对于货币政策定调明显转向,鲍威尔称加息已接近峰值,并开放降息讨论,12月点阵图指引中反映2024年降息75bp,但市场已明显抢跑,芝商所Fedwatch显示市场定价2024全年降息150bp,且降息时点已提前至3月。随着美债利率高企压力缓解,全球市场迎来反弹,北向资金流出节奏也逐步放缓。

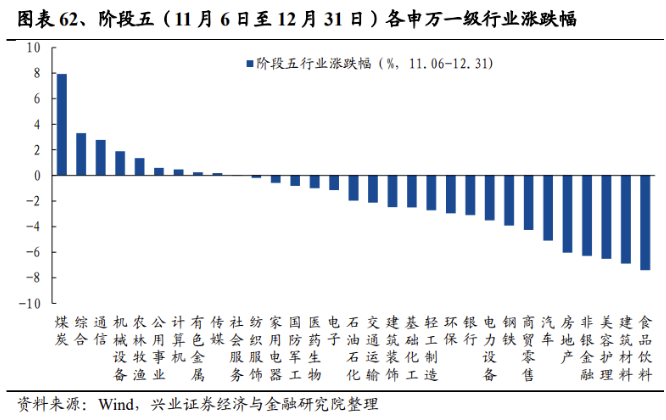

经济复苏稳中趋缓叠加市场预期仍偏弱,导致市场震荡下跌,但政策端发力有所提速加码,资金面积极因素也不断积累。市场仍一方面沿底线思维配置高股息、有确定性的红利资产,另一方面沿着政策支持、低拥挤度逻辑参与北交所。随着海外风险扰动缓以及政策逐步加码落地,市场资金面已经积累了较多改善动力。从10月底以来,财政部明确加强保险公司长期考核、中国人寿/新华保险出资成立私募基金、国有运营资本买入ETF、社保基金优化调整投资范围等举措均反映了引导长期资金入市的政策意图,12月ETF流入约700亿元,北向资金流出趋势也逐步放缓,资金面具有较强改善动力。从行业角度来看,仅有煤炭(5.11%)、汽车(2.66%)、非银金融(1.43%)、医药生物(1.42%)四个行业录得正收益,前期表现较好的TMT与“中特估”有所回调,市场围绕减肥药、华为链等存在结构性机会,红利资产也在市场预期悲观、高景气行业较少的背景下受到青睐。从行业角度看,煤炭(7.20%)、综合(1.67%)、通信(1.04%)、农林牧渔(0.51%)表现较好,食品饮料(-7.43%)、建筑材料(-7.04%)、非银金融(-6.38%)、汽车(-6.28%)。

风险提示

关注经济数据波动,政策超预期收紧,美联储超预期加息等。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序