海外股市

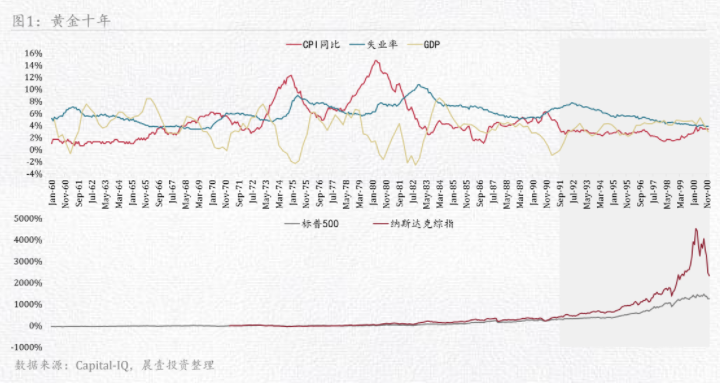

美股百年史里共出现十余次大熊市,而2000年互联网泡沫破是当下最值得深入剖析的一次。一是泡沫破裂前曾呈现史上持续周期最长、涨幅最大的牛市,114月内纳指上涨1445%;泡沫破裂后又陷入二战后最惨烈的熊市,31个月内纳指跌去78%,市场耗费了17年才让纳指重新站到前期高点之上。二是互联网泡沫是美股史上首次科技与资本深度互动,不仅二级市场超过40%的增量资金流向纳斯达克,而且一级市场近80%的增量资金投向互联网。三是互联网泡沫破裂对实体经济产生了巨大的冲击、也对产业结构调整有深远的影响。

政府、科技与资本联手催生互联网泡沫

互联网技术商业化破土而出。一方面,PC硬件大量普及。经过十年的硬件技术革新,美国居民PC拥有率从1984年的8.2%攀升至1990年的21.7%,到2000年已达到51%。另一方面,万维网等应用技术将互联网带入人们的生活。1993年起,以万维网为基础的Mosaic网页浏览器、网景浏览器诞生;同期,Windows3.0/95陆续推出,让人机交互变得友好、便捷。大量互联网新应用吸引着人们成为互联网新居民,美国居民互联网普及率从1991年的1.2%迅速攀升至2000年的43.1%。

系列政策为互联网产业持续发展提供沃土。政府一手刺激“信息技术”新基建。1993年,克林顿政府上台后颁布了“信息高速公路”战略,计划投资4000亿美元用20年时间逐步将电信光缆铺设到所有家庭用户,同时后续通过减税、放松监管等政策激励私营部门投资互联网基础设施和商业应用。到2000年,美国光缆的铺设量占到全球的40%。另一手用灵活的货币政策等手段保驾护航。克林顿推出的《推动美国变化的设想》的执政计划为独立的货币政策腾挪空间,美联储连续通过灵活、宽松的货币政策有力地对抗了1990年初的经济衰退和1998年的亚洲金融危机,确保美国长期处在低通胀高增长、充分就业、金融自由化的宏观环境之中。稳定健康的宏观背景让企业更加安心的开展长期投资与创业创新。

1995年后资本市场助推互联网加速形成浪潮。网景上市的造富效应,让PE/VC的投资互联网提速。1995年8月,成立仅18个月的网景公司登陆纳斯达克,成为互联网第一股,市值破20亿美元。《华尔街日报》曾点评“网景只花了1分钟就实现了GE耗费43年才达到的市值”。网景的上市刺激了资本投向互联网产业,PE/VC的投资金额自1996年开始指数级上涨,到2000年峰值时PE/VC投资规模达到1050亿美元,是1995年的13倍多;其中投向TMT产业的资金占比从30%多提升到75%以上。交易所互相竞争,降低上市门槛,吸引大批互联网公司上市。1990年后,纳斯达克两次调整上市标准,将1套上市标准增加至4套,用差异化标准吸引不同质地的互联网公司,同期纽交所也两次调整上市标准,放松了企业的盈利限制,侧重公司成长性。上市门槛的降低掀起了美国历史上最大的IPO热。美股IPO数量从1990年100多家攀升至每年500-700家,融资金额从100多亿美元攀升至每年500-1000亿美元,一直持续到2000年,其中互联网相关企业占到纳斯达克IPO数量的1/3。

互联网泡沫破裂三部曲—“自信、焦虑、绝望”

在政府、科技、资本三方联手助推下,美国进入了自60年代后经济发展最强劲的十年,1990-1999年中,9年多的时间内纳指和标普500分别实现了近7倍和4倍的增长,此后市场彻底陷入疯狂。

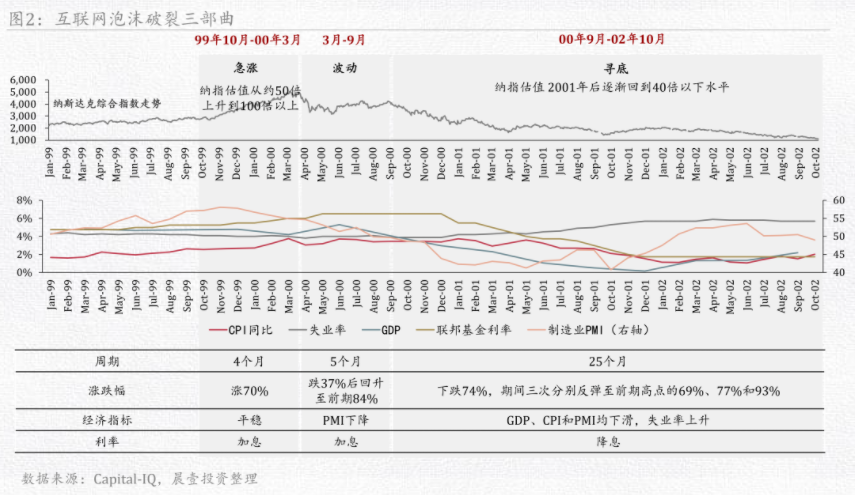

1999年10月到2002年10月,泡沫破裂前后这3年是市场最疯狂的时期,也是人性博弈最激烈、贪婪与恐惧交杂的时段。被情绪左右的市场共经历了三个阶段:自信到失去理性,焦虑到草木皆兵,绝望到无力回天。

01

自信贪婪,急涨探顶

1999年10月-2000年3月,泡沫破裂前的半年,纳指在已经9年7倍增长的背景下6个月内又实现了翻倍增长。当时闭着眼睛购买互联网新股都能实现6个月40%以上的回报。

连续9年的增长让市场自信到失去理性,保守派也被彻底洗脑。坚称“互联网是非理性狂热”的保守派代表美联储主席格林斯潘,在2000年初公开讲话时颠覆了自己的观点,称“互联网是新经济,资本下注新经济是正确方向”。

少数理性人提醒却遭群嘲。巴菲特在1999年7月的太阳谷峰会上发表了著名的演讲,有理有据地说明市场对科技创新的预期过于乐观,透支了未来的经济增长,未来17年都将面临经济增长但股价完全不涨的局面。橡树资本的马克思于2000年1月撰写名为《Bubble.com》的投资备忘录,力挺巴菲特的观点。但媒体却取笑巴菲特业绩连续跑输纳指,《巴伦周刊》撰写的封面文章赫然质疑道:“30多年无敌的投资成功后,沃伦·巴菲特可能在失去他的魔力。”

花式估值方法迭出。当时纳指的市盈率已被推高到200倍,互联网第一牛股雅虎市盈率更高达1000倍,超过80%的互联网企业没有业绩仍然实现市值暴涨。华尔街分析师为了解释和推高股价,创新地提出了“眼球(eyeballs)”估值法,按页面浏览量、注册用户数、覆盖区域潜在用量等等作为估值想象基础。

“Get big fast”成企业信仰。上市4年实现百倍增长、市值已经过千亿美元的雅虎,自身增长已经乏力开始向市场宣扬收购流量打开想象空间的故事。宣称一小时内送货到家的在线零售商Kozmo.com一年内5轮融资累计2.5亿美元,全部用于跨城市扩张,而当时的配送成本高达10美元/单,扩张越大亏损越大。一众明星VC加持、融资8000万美元的Pet.com将资金全部用来在各大媒体上做广告,豪掷数百万美元获得00年超级碗的广告权,誓做全美最大的在线宠物用品商,而事后验证消费者根本不会为此买单。

加息、反垄断等政府干预也无法阻止市场大涨。由于实体经济过热、通胀高企,美联储从1999年中开始6个月内连续加息3次,基准利率上调了75个bp,基础货币供应增量缩减了一半。美国司法部和19个州自1998年底向微软提起反垄断诉讼,2000年初达到事件高潮。无论政府如何干预,纳指完全不受影响,一路高歌猛进。

人人皆知“击鼓传花”的结局,但皆赌自己不是最后一棒。当时掌管索罗斯量子对冲基金的知名基金经理德魯肯米勒解释自己没有提前离场的逻辑:“早在12个月前我就觉得市场贵得离谱了,但这个游戏,我们以为玩到第8局,市场又开了第9局……”,传递出当时绝大部分市场投资者的心声。

02

纠结焦虑,加剧波动

2000年3月到2000年9月,是市场波动加剧的半年,常态在15以下的日波动率指数(VIX)持续超过25。经历了4波大落大起后,纳指回到高点的80%分位。

市场急涨动摇投资信心。3月10日纳指见到5133历史最高点后,市场情绪从无脑自信转向纠结焦虑,贪婪与恐惧心理的博弈空前激烈。继续追高还是尽快逃顶?持股还是持币?市场参与者无不神经紧绷。由于担心在半年一倍的急涨后会回调,任何风吹草动都引起过度反应。3月初一篇分析师发布的技术分析报告,仅从纳指和标普500分化上怀疑市场会回调,就导致纳指当天下跌4.1%。3月底,高盛一篇相对负面的报告,让纳指一周内跌去8.2%。4月初,微软被判反垄断、日本经济数据不佳、个别互联网公司业绩预警等消息发出,纳指一周内又暴跌25.3%,创下美股有史以来的单周最高跌幅的记录。

杠杆传导加剧市场波动。纳指急速下跌25%后,一些杠杆投资者被迫平仓,导致市场又跌去25%,到5月底对比历史高点已跌去了40%。爆仓的空头被消灭后,市场经历了2个月像样的反弹,涨回到历史高点的80%。

经济强劲但不敌市场焦虑。实际上在股市剧烈震荡的这半年中,实体经济依然强劲,GDP增速一直维持在5%-7%,是美国80年代以来经济增速最快的阶段,失业率也一直完美地控制4%以下。美联储也认为经济依然强劲,在此期间又加息3轮,基准利率再次提升了100bp。但在市场焦虑情绪的驱使叠加杠杆驱动投机盘的影响下,坚定的经济基本面仍未能阻止市场波动。

03

绝望恐惧,反复寻底

2000年9月到2002年10月的两年里,经济恶化和市场悲观情绪交织叠加,致使纳指反复下探四次,从历史高点80%分位跌到20%分位,打回到1996年初的原点,才开始企稳。

基本面恶化,市场开始恐慌。1999年中开始的紧缩货币政策,效果滞后一年显现。2000年8月PMI指数首次下降到50以下,4季度GDP增速从7%下滑到2.4%。二级市场信心彻底失去支撑,恐慌情绪滋生,导致股指在4个月内又下跌了40%。

恐慌情绪蔓延,市场走向绝望。二级市场融资困难导致一级市场投资热迅速减退。IPO发行市场放弃对互联网经济的追捧,融资规模骤减65%,一半公司不得不撤销发行。创业企业因无法获得资金而率先倒下,2001年初硅谷出现40万失业人群。互联网经济崩塌,不断波及到整个实体经济,形成连锁反应,到2001年底GDP增速继续下滑至0.2%,全美失业率开始上升到6%。大量失业和股市崩盘又造成美国居民财富6.2万亿美元的损失,进一步削弱消费对实体经济的支撑。实体经济的不断衰退再次传导回资本市场,纳指在2001年一年内又下跌了近30%。

一旦陷入绝望,刺激政策只能缓解恐惧情绪,却无法恢复信心。在市场反复寻底的2年里,货币刺激政策出台,连续11次降息。最初半年,降息刺激了两波25%左右的反弹,随后市场对刺激政策的反应越来越小到基本麻木。市场对经济和政府失去信心,实体经济数据不改善,股市跌跌不休。

经济复苏被反复确认,才最终修复市场情绪。尽管2002年起,实体经济已经开始复苏,GDP增速不断回升至2%,纳指和标普500的PE估值也已经修正到30倍和20倍,回到了历史均值水平,但市场仍然观望了近一年,又下跌了20%,才终于企稳。

20年后:世界变了人性未变

货币放水史无前例。美联储不断刷新最低利率的历史记录;货币投放从千亿美元量级到当前万亿美元量级,已经持续12年,为所有周期中最长。

技术变革的速度更快、影响的范围更广。人工智能、量子计算、生命科学等新技术层出不穷,高科技领域对经济、社会的渗透越来越强,纳斯达克市值占美股总市值的比重从2000年的20%上升至当前近50%。

世界各国对垄断、反竞争和数字安全的打击力度达到前所有未的高度。国际政治局势也变得错综复杂。逆全球化的各种政策举措频现,地缘政治冲突时现。

历史不会简单的重复,世界正在日新月异的改变。但每每复盘历史,总能看到一些相似的片段,背后是人性的激烈博弈:贪婪助长疯狂,恐惧刺激暴跌,贪婪与恐惧之间的焦虑引发剧烈波动。在离钱最近的资本市场,更拷问最真实的人性,而人性恰恰亘古不变。

来源:晨壹投资

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序