上市公司

Securities industry

01

银行信托类金融机构业绩备受挑战,行业内部分化明显

2023年3季度末商业银行净息差已降至历史低位,仅为1.73%,较2022年同期的1.94%下降了21个基点。此外,企业在投资扩张方面态度谨慎,居民端的消费和购房需求持续低迷,贷款需求持续下滑。存贷比从2021年底的79.69%下降至上半年末的77.69%,三季度随着各项信贷政策的驱动回升至3季度末的78.20%。此外,各市场主体新增存款和提前还贷现象却比较严重,导致许多国内商业银行面临流动性过剩的问题。信贷疲软、储蓄过剩导致商业银行资产业务持续萎缩,盈利能力面临挑战。上市银行ROE已经由过去10年的20%+水平讲到了目前的10%,并且正逐步接近实体行业ROE水平(8.0%)。

信托公司正在经历转型阵痛期,传统业务发展艰难,创新业务同质化严重,“价格战”盛行。尽管在风险处置、财富管理等服务信托的带动下,信托资产规模持续回升,但信托业营收和净利润维持下行态势。披露2023年经营数据的52家信托公司实现营业收入981.09亿元,同比下降11.26%;实现利润总额472.17亿元,同比下降14.63%;实现净利润370.57亿元,同比下降14.13%;净资产收益率为5.13%,较去年下降0.67个百分点。此外,在转型期,信托公司业绩分化明显,过半信托公司营收和净利润相比2022年下滑。

券商资管业绩分化。2023年前三季度,44家可比数据券商资管业务净收入合计为346.49亿元,同比增1.27%。其中16家同比增长、28家增速下滑。前两名中信证券与广发证券,收入合计占44家券商的38.75%,排名前十券商资管业务净收入合计272.92亿元,占比近80%。

相比其他机构,保险行业略好。随着银行存款利率下行,理财产品收益率波动下滑,风险偏好较低的居民向储蓄类保险分流,储蓄险需求旺盛。再加上许多居民想赶上3.5%预定利率这趟末班车,保险公司原保费收入呈上扬趋势。2023年前11个月,保险公司原保险保费收入近4.8万亿元,比2022年同期增长9.6%。保险公司头部效应明显,2023年全年,五家上市险企,中国人保、中国人寿、中国平安、中国太保、新华保险共计实现保费收入2.69万亿元,相较于同比增长5.21%。但是宽松的货币政策下,市场利率不断走低,险资投资收益率也在下行,而保险投资周期较长,很多配置保险的居民是在年化收益率4%及以上购买的,这样就会导致投资收益率低于负债成本,加大保险公司的偿付压力,进而增加险资的配置难度。有机构粗略计算,中国股市下跌1个百分点,人身险公司账面亏损额将达到300亿元左右。

02

市场上,固收类产品总体表现好于权益类

银行理财:业绩基准下滑,固定费率降低

银行理财市场在2022年11月经历了大幅赎回后,2023年步入修复之路。截至2023年12月29日,银行理财规模为27.08万亿元,基本恢复至2022年末水平。但是其恢复并非一帆风顺。年初理财赎回潮余波尚存,一季度规模减少2.6万亿元,四月在债牛重启的推动下,叠加存款挂牌利率以及固定管理费率和销售服务费率的下调,理财规模变化迎来转机,3月末至12月末期间,理财规模累计上升2.1万亿元,达到27.1万亿元。2023年上半年末,银行理财规模已经被公募基金超越。

业绩方面,理财产品实现(兑付完成)的平均年化收益率在4月达到3.058%的年内高峰值后持续下行,11月份则已降至约2.174%。根据招商证券数据,截至12月15日,现金管理类理财7天年化收益率中枢为2.17%,较货基高约17BP;定开纯固收理财平均年化收益率3.56%,持有期固收理财为2.55%,而定开债基为3.72%;混合类公募理财产品平均收益率为0.6%,权益类公募理财产品为-10.7%。伴随着收益率或业绩基准的下行,银行理财固收类产品平均固定费率(包括固定管理费、销售服务费以及托管费)从2020年2季度下降0.13%至2023年2季度的0.33%。

保险资管:6成产品取得正回报,固收表现好于权益

超八成固收类产品取得正回报。Wind数据显示,2023年,584只固收类产品平均回报率为2.56%。排名前三的产品回报率超13%,分别是华安财保资管安源固收、建信保险资管安鑫纯债精选5号、华安财保新机遇10号,回报率分别为14.4%、14.3%、13.48%;回报率最低的两款产品回报率分别为-12.07%、-13.05%。

权益类产品收益较上年有所提升。有统计数据的161只产品中,取得正回报的有20只,平均回报率-8.66%。回报率超过10%的共有4只,分别来自国寿资管、太保资产、太平资产和生命资产,回报率依次为18.85%、17.13%、15.83%和10.42%。而在2022年,回报率超过10%的仅有1只产品。

混合类保险资管产品表现不太理想。除2023年成立的17只产品外,130只混合类产品中有29只取得正回报,最高回报率18%,最低-34.13%,平均回报率-4.53%。

公募基金:降费,股票型基金业绩惨淡

公募基金降费落地。7月发布的《公募基金行业费率改革工作方案》指出,拟在两年内采取15项举措全面优化公募基金费率模式,稳步降低公募基金行业综合费率水平。12月发布《关于加强公开募集证券投资基金证券交易管理的规定(征求意见稿)》,将权益类基金的佣金分配比例上限由30%调降至15%。2023年年内有130余家公募基金管理人发布降费公告,降费产品超3300只。

据Wind数据统计,截至12月26日,2023年公募基金市场新发基金数量1229只,发行总份额为11194.54亿份,相比2022年减少了约24%,创下自2019年以来的新低;平均发行份额9.11亿份,已创历史新低。

从产品结构来看,呈现“债强股弱”特征。2023年新发行的基金中,权益类基金(股票型基金和混合型基金)仅占26.08%,债券型基金占比则高达70.66%。

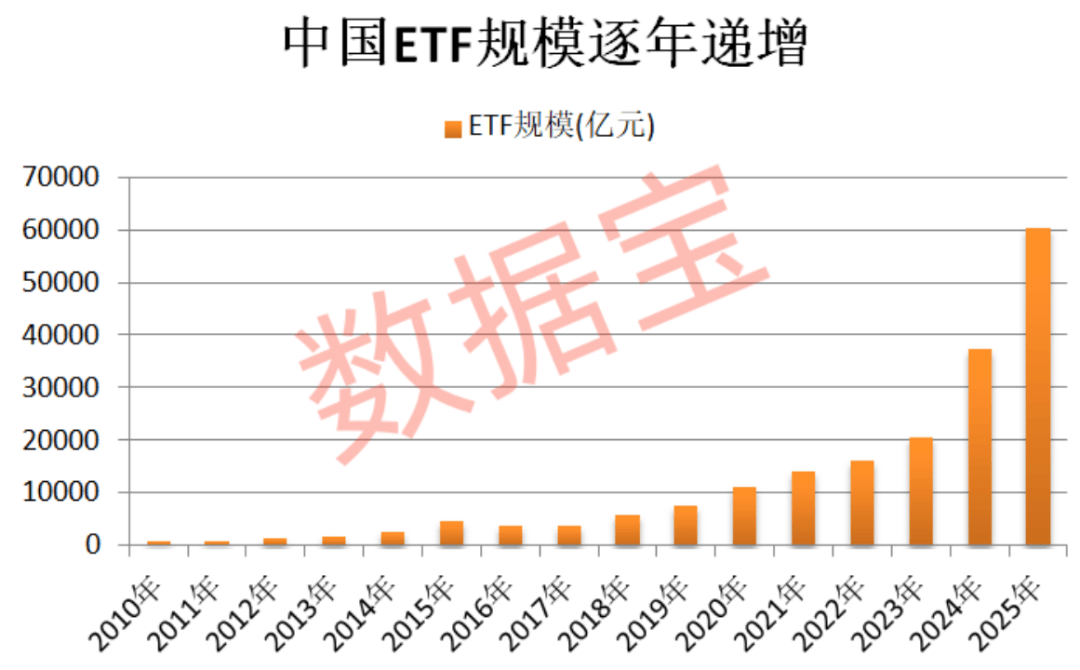

此外,ETF数量爆发式增长。截至12月18日,全市场ETF数量增加到889只,总份额突破了2万亿份,较2023年年初增长了约40%。行业主题ETF和宽基指数ETF是ETF市场的主流。

行业分化趋势明显,集中度提升。易方达、广发、华夏等管理规模居前20大的基金公司合计发行578只基金,占比达49%,发行总份额4818.58亿份,占比47%。

业绩方面,Wind数据显示,2023年以来,普通股票型基金指数下跌12.64%,偏股混合型基金指数下跌14.48%,连续2年下跌。QDII基金指数累计上涨超9%,成为2023年公募基金市场表现最好的基金类型。中长期纯债型指数、一级混合债指数、短期纯债型指数年内涨幅均超3%,超过2022年全年。

QDII产品业绩表现最为稳定。跟踪美国和纳斯达克指数的基金表现较好,如,广发全球精选人民币、华夏全球科技先锋人民币、华夏纳斯达克100ETF、国泰纳斯达克100和华安纳斯达克100ETF全年收益率分别达67.63%、59.58%、57.44%、57.33%和56.96%。不过,跟踪港股市场的QDII产品表现最差,如华安恒生互联网科技业ETF、华夏新时代人民币、摩根中国生物医药A、光大阳光香港精选人民币A跌幅均超20%。

股票型基金中,华夏北交所创新中小企业精选两年定开、东方区域发展、泰康北交所精选两年定开A、东吴移动互联A和东吴新趋势价值线业绩表现居前,年度收益率分别为58.56%、55.02%、47.19%、44.93%和41.99%。新能源主题基金业绩依旧垫底。上银新能源产业精选A和国联新机遇基金分别下跌46.18%和45.84%,2只基金均重仓新能源板块。

债券型基金中,工银可转债、天弘稳利A、东兴兴瑞一年定开A和东兴兴福一年定开A年内涨幅分别为15.08%、12.87%、11.89%和11.68%。百亿规模的债券型基金中,东方添益、广发纯债A、中加纯债、交银裕隆纯债A、广发景宁纯债A和长城短债A年内业绩均超5%。

各类FOF业绩分化较大,股票型FOF和偏股混合型FOF全年平均回报率分别是-14.53%和-12.63%,而偏债混合型FOF和债券型FOF全年平均回报率则分别为-2.18%和1.42%。

私募基金:严监管,量化私募崛起

相比其他机构,私募基金更为艰难。《私募基金管理人登记申请材料清单》、《私募证券投资基金运作指引》、《私募投资基金监督管理条例》、《私募投资基金监督管理办法(征求意见稿)》、《私募投资基金备案指引》及配套材料清单等系列新规的发布,让中国私募基金行业迎来“里程碑式”变革。2023年11月末,中国存续私人基金管理人21699家,比2022年末减少近2000家。

私募排排网数据显示,2023年共有3935家私募管理人合计备案了15981只产品,较2022年的24967只,下降36%。分策略来看,备案股票策略产品9635只,占备案产品总量的60.29%,依然是备案主流;分散配置需求增加,多资产策略受追捧,共备案2476只,占总量的15.49%;全年备案债券策略产品861只,占总量的5.39%;期货及衍生品策略备案数量为1633只,占总量的10.22%。

量化产品受关注。2023年备案量化产品4620只,占备案产品总量的比重从2022年的22.39%提升到28.91%。其中,指数增强产品备案2562只,占备案量化产品总量的55.45%;股票市场中性和量化CTA产品分别为1260只和798只,占比分别为27.27%和17.27%。

截至2023年12月31日,有业绩展示的21487只私募证券产品,2023年度平均收益率为0.05%,其中10559只产品实现正收益,占比为49.14%。实现正收益的产品中,108只产品收益率超100%,279只产品收益率介于50%—100%之间,1354只产品收益率介于20%—50%之间,2454只产品收益率介于10%—20%之间。

从大类资产配置角度出发,债券策略领跑五大策略。

有业绩记录的1883只债券策略产品平均收益率为9.34%,其中1589只产品实现正收益,占比为84.39%。

有业绩记录的2353只期货及衍生品策略产品平均收益率为4.45%,其中1440只产品实现正收益,占比为61.20%。

有业绩记录的2565只多资产策略产品平均收益率为2.50%,其中1445只产品实现正收益,占比为56.34%。

有业绩记录的1003只组合基金平均收益率为0.12%,其中537只产品实现正收益,占比为53.54%。

股票策略表现垫底。有业绩记录的13683只股票策略产品平均收益率为-2.45%,其中5548只产品实现正收益,占比为40.55%。

主观私募和量化私募,尤其是量化私募在股票策略中运用较多。有业绩记录的610家量化私募,2023年度平均收益为4.91%;有业绩记录的2887家主观私募,2023年度平均收益为-2.31%。主观+量化私募运用于各类策略中,表现中规中矩,有业绩记录的1104家主观+量化私募,2023年度平均收益为1.87%。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序