10分钟彻底搞懂债券基金!

随着银行打破刚兑,保本类理财产品退出历史舞台,以及A股近两年波动加剧,债券基金产品的性价比凸显,成为了部分投资者眼中的香饽饽。今天我就用最简洁的语言讲透债券和债券基金,将债券相关的知识点进行了抽丝剥茧式的分类,只讲普通投资者必须知道的核心要点:

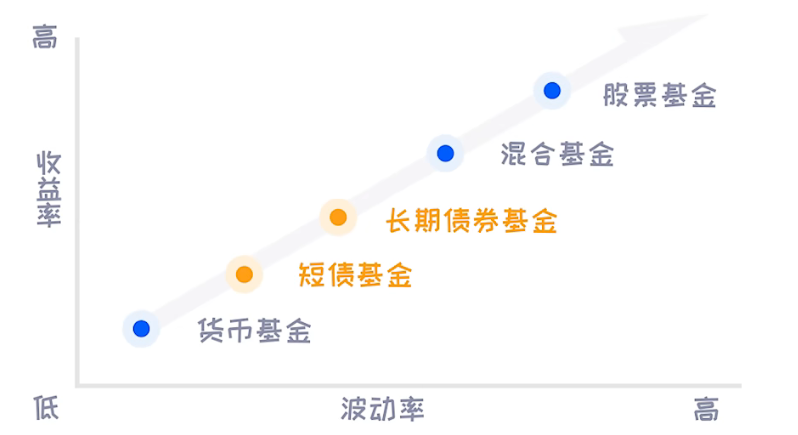

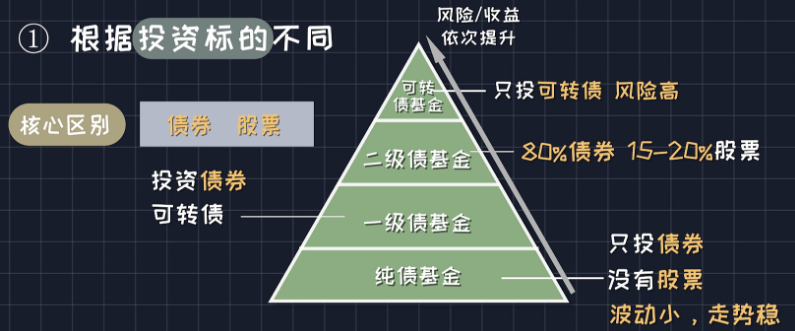

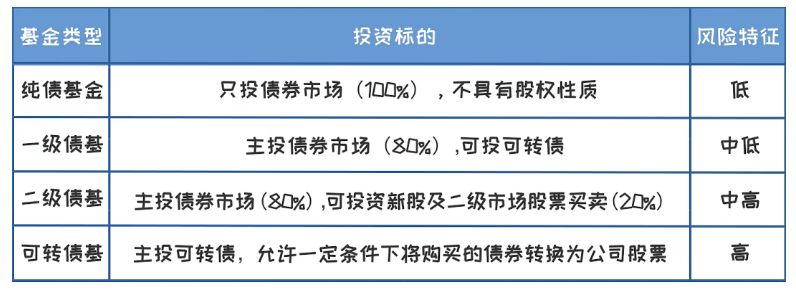

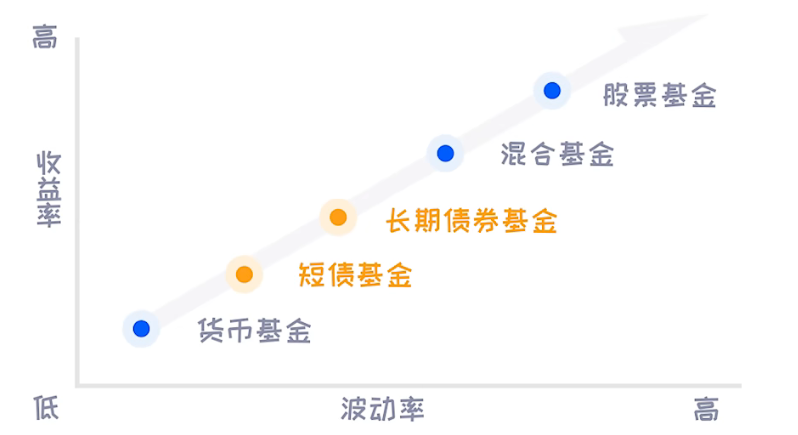

其实债券说白了就是欠条,国家打的欠条叫国债,金融机构打的欠条就是金融债,一般公司打的欠条就是公司债。国内债券基金投资的主要是这三种类型的债,购买对应的债券,就相当于你把钱借给了对应债券的发行方。既然是借钱,欠条上一定会写明三个基础信息:面值、到期时间、票面利率,分别对应借了多少钱、什么时候还、利息多少。解释完了债券的概念,我们再说回到债券基金,一般来说债券基金和股票基金一样有很多种分类,比如主动管理、被动指数、长期债基、短期债基,了解分类的主要目的是为了投资者能够区分不同债券产品的风险,选择和自己风险承受能力相匹配的产品。可以分为纯债基金、一级债基金、二级债基金和可转债基金,四者最核心的区别就是债券和股票等资产的投资比例不同。纯债基金就是指基金的资产全部投资于债券的基金,不会去碰股票,这类基金因为没有股票仓位,所以波动较小,走势比较稳健。而一级债基除了投资债券外,还可以投资一级股票市场,也就是参与打新股但是一级债基参与打新股的行为在2012年7月被叫停之后,一级债基整体风险收益特征和中长期纯债接近,区别在于一级债基可以配置少量的可转债,收益来源相对较广。 这里说的可转债是一种可以在特定时间按特定条件转换为普通股票的特殊企业,债券之所以特殊,是因为它兼具债权和股权的特征,既然有股权特征投资,它的可转债基金的波动自然也就比普通债券要大得多。最后一类就是二级债基。80%以上投资于债券,剩下的15~20%可以顺带买点股票等权益类资产的基金。所以它的波动相对于普通债基来说会更大一点,当然收益往往也会更高一些,为了更清晰的理解,大家可以记住下面这张图

这里说的可转债是一种可以在特定时间按特定条件转换为普通股票的特殊企业,债券之所以特殊,是因为它兼具债权和股权的特征,既然有股权特征投资,它的可转债基金的波动自然也就比普通债券要大得多。最后一类就是二级债基。80%以上投资于债券,剩下的15~20%可以顺带买点股票等权益类资产的基金。所以它的波动相对于普通债基来说会更大一点,当然收益往往也会更高一些,为了更清晰的理解,大家可以记住下面这张图②根据债券发行主体和信用风险的不同,债券还可以分为利率债和信用债两大类。

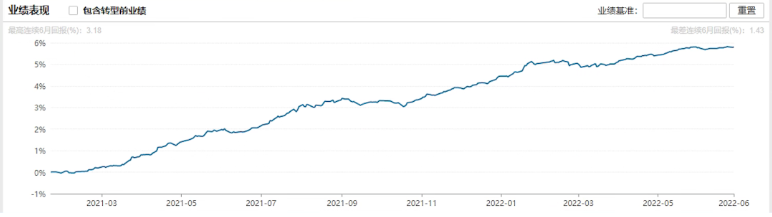

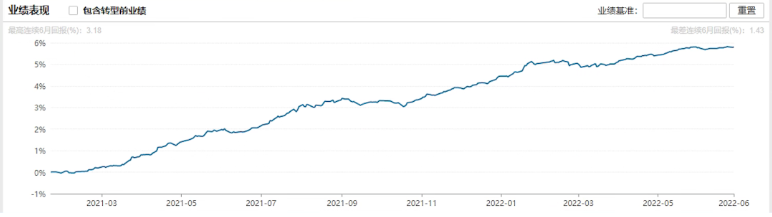

简单来说利率债的发行主体是国家或者国家信用做背书的机构,所以一般来讲不太会违约,安全性极高,下图就是一只利率债基金的净值走势图,可以说是相当稳健,

而所谓的信用债从名字也可以看出,是指企业凭借自身的信用发行债券,这听起来多少有点不太靠谱,但也不需要太担心。

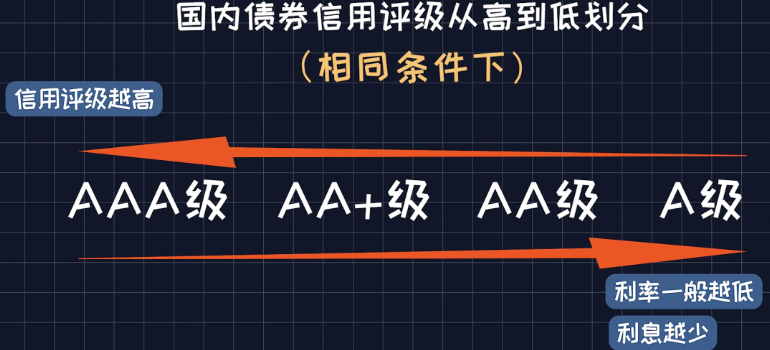

企业发行债券需要对应监管机构的审批,比如国企发行债券需要发改委的审批,上市公司发行债券需要证监会核准,同时中诚信等评级机构会根据每个企业的财务状况经营情况的不同划分信用等级。

国内债券信用评级从高到低主要可分为以下几类,在相同条件下信用评级越高的债券发行利率一般越低,企业借钱需要支付的利息也就越少。例如同样是5年期的债券,3A评级的企业发行5年期债券,利率为3.47%,2A评级企业发行5年期债券利率则高达4.52%,

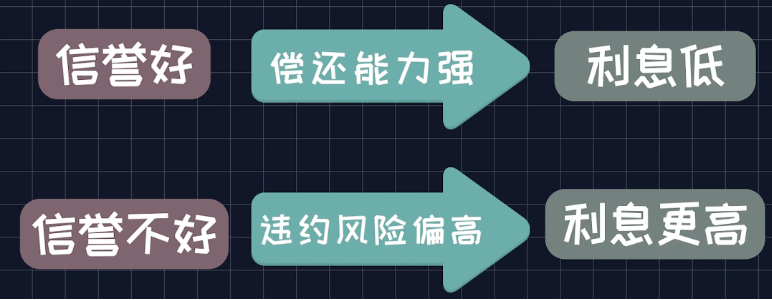

这个也不难理解,信誉好的公司偿还能力强,大家都愿意把钱借给他,所以利息自然低一点,

而信誉相对没那么好的公司,违约风险会相对偏高,只有支付更高的利息才有人愿意购买对应的债券。

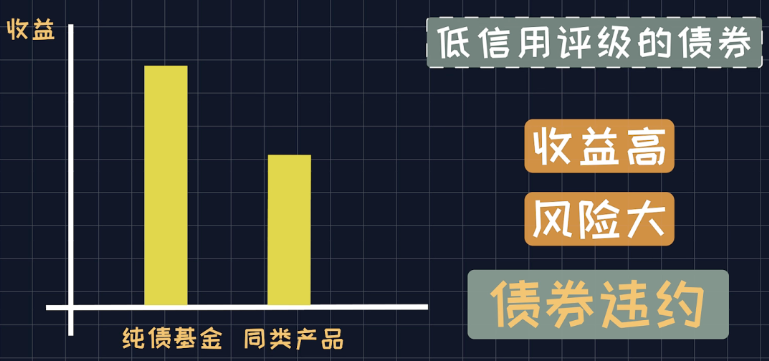

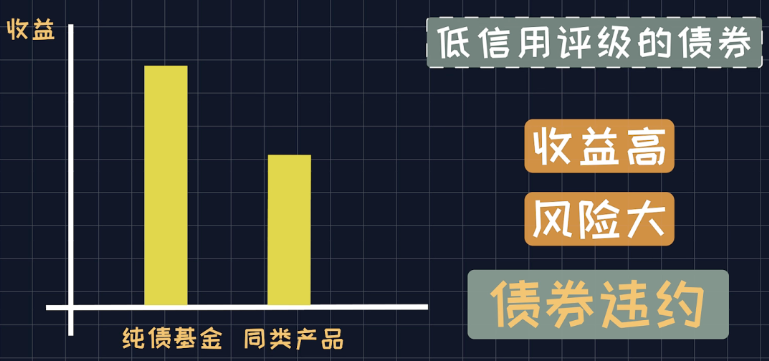

所以如果你看到一只纯债基金,相较于其他同类产品收益非常高,也一定要看清楚他是否投资了许多低信用评级的债券,低信用评级的债券虽然收益高,但是风险也大,如果企业经营不善而无法偿还债务,就会导致债券违约,

债券基金踩雷大多都是这种情况,所以记住:对于债券基金稳定比高收益更重要。

首先大家要知道不论是风险还是收益,债券基金本身的定位是介于货币基金和股票基金之间,

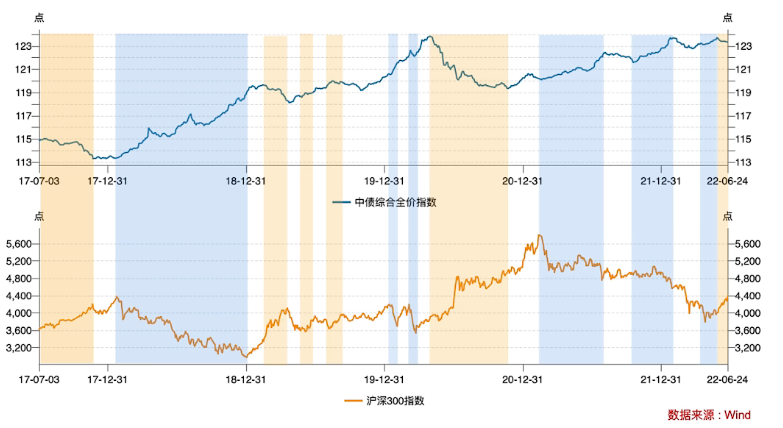

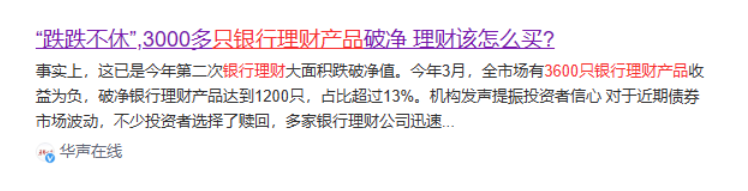

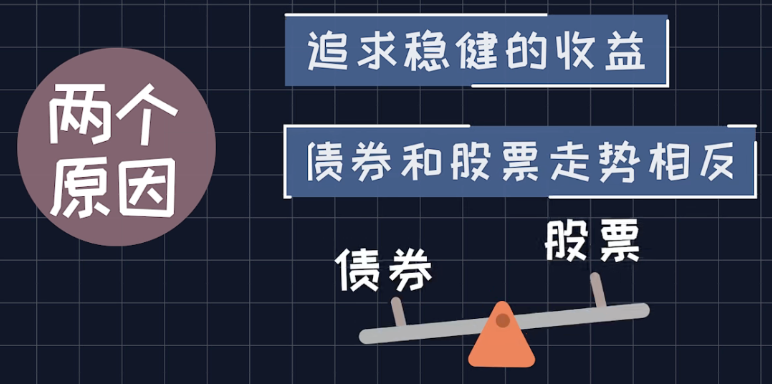

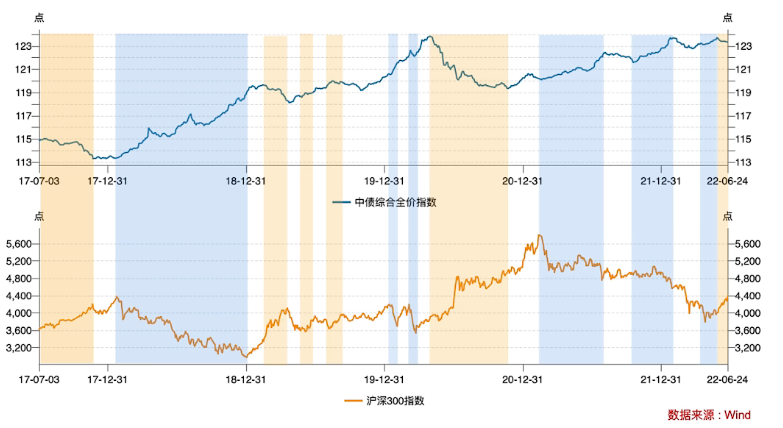

为了更直观的了解债券基金的收益和风险,我们将债券基金指数和沪深300指数放在一起做了一个直观的比较。从图中我们不难看出,相较于沪深300的大幅波动,债券基金指数走得相当平稳,从收益来看,近10年债券基金的年化收益是4.95%,而沪深300为6.38%,两者单从收益角度来说相差并不不算大。另外从下方的年化波动率对比,我们也不难发现:债券基金的波动极小,近3年和近5年的年化波动率不足1%,而沪深300的年化波动率基本在5%、20%左右。所以总体来说,债券基金对于追求稳健的投资者还是非常友好的,尤其是银行理财打破刚兑,部分理财产品也出现净值亏损的情况下,相比而言债券投资的性价比就更加突出了。大家知道机构资金一般都被看作是聪明钱,从基金市场的持有人结构来看,机构投资者对债券基金高度重视,持有比例要远高于偏股类型的基金,大家有没有想过一个问题,机构为什么要买这么多债券基金?其实有两个原因:一方面是因为相较于散户投资者而言,机构追求更加稳健的收益,另外一方面债券和股票的走势常常相反,呈现出跷跷板效应。下面是过去5年中债综合指数和沪深300指数的走势图,

蓝色区域表示债牛股熊,橙色区域表示股牛债熊。两个颜色如果加在一起,基本可以说明大多数情况下股债的走势是呈负相关的。所以适当配置一些债券基金,一方面可以平滑投资组合的整体波动率,另外一方面也可以在股票类资产表现不佳时对冲一部分风险。

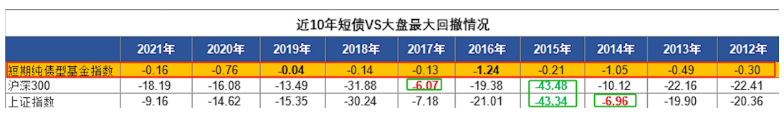

在股市牛市时期,债券基金的表现可能略逊一筹,而由于股债跷跷板效应,在股市遇熊时债券基金的业绩优势就体现出来了。比如2008年沪深300暴跌65.95%,而同期债券基金却上涨6.46%。随着这些年各大平台投教工作的深入,大家似乎听到基金就自然联想到长期持有,但是对于债券基金而言,它明显更加灵活,从时间维度来说,它可以分为短债基金和中长期债基匹配不同需求的人,如果你的资金是未来几个月内用到的钱,或者是因为目前股市过热,出于避险需求,配置一些稳健性产品,短期债券显然会更符合你的要求。短债基金和普通债券基金的主要区别则是前者主要投资一年内到期的高等级债券,从而兼顾一定程度的收益,高收益和相对灵活的流动性,也正是因为这两点优势,所以有学员问短债基金的比较多,主要问题有以下三个:我们就由整体到个例给大家详细说一下,从整体看比较有代表性的可能就是短期纯债型基金指数,近10年的年化收益是3.74%,因为投资的都是纯债,所以相对于全品类的债券基金指数4.97%的年化收益会低一些,但是波动同样也更低。为了让风险更加量化,牛牛统计了短债基金指数沪深300、上证指数近10年的最大回收情况,沪深300和上证指数的表现最好的时候是年度回撤在6%左右,最糟糕的时候是年度回撤超过43%,而短债指数的最大回撤每年控制都相对平稳,常规情况控制在1%以内,最惨的时候也不过1.24%,说完了整体的收益和风险,那普通投资者如何筛选短债基金?

以上就是关于债券基金的所有内容,如果你想要更加系统地学习投资理财知识,请可以扫码添加客服微信进行报名学习!

官方微信

官方微信

产品小程序

产品小程序