基金投资

knowledge有没有办法筛选到能代表个人投资者投资主观能动性的基民高持仓产品呢?

单纯观测“个人投资者持有份额规模”指标,筛选出来的产品以“网红巨无霸”居多,其中存在大量散户跟风盘。

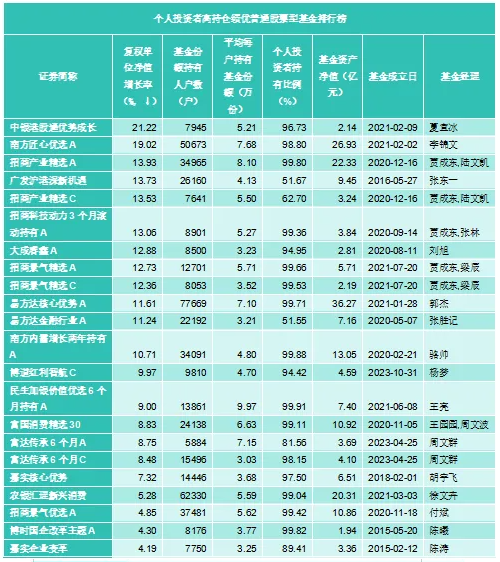

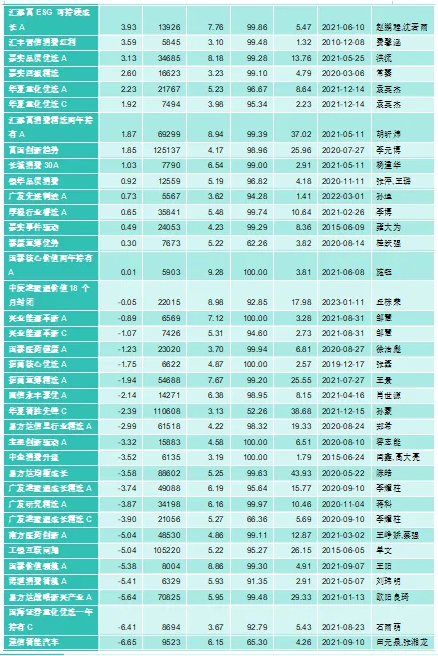

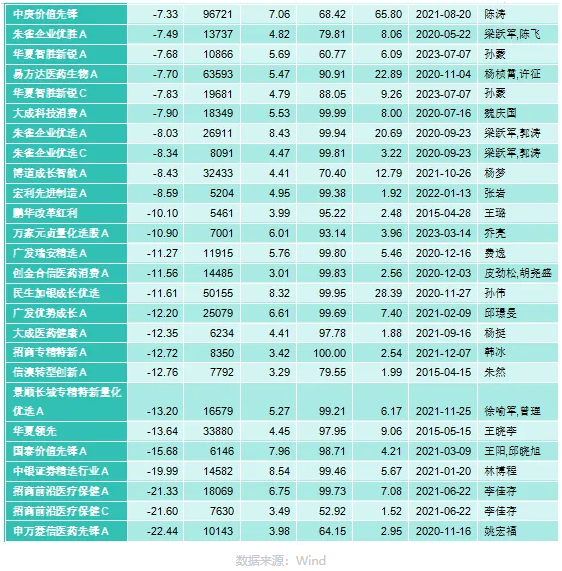

我们尝试以2023年公募基金年报数据为基础,在普通股票型基金中(剔除指数基金),筛选个人投资者持有份额占比>50%、基金份额持有人户数>5000户、户均持有基金份额>3万份的产品,并按今年以来截至5月31日的回报排序,得到排行榜如下:

01

上述排行榜涉及中银、南方、招商、广发、大成、易方达、富国、嘉实、博时、华夏等38家基金公司的85只普通股票型基金产品(不同份额分开统计,下同)。

其中,招商基金上榜产品数最多,共11只产品进榜;广发次之,有7只产品上榜;华夏、易方达分别有6只产品进榜;嘉实、国泰则分别有5只、4只产品上榜;南方、大成,以及两家个人系公募博道、朱雀的上榜产品数分别为3只。

不难看出,除大成、博道、朱雀旗下股基资产规模偏小之外,其余几家上榜产品较多的基金公司,均在股基资产规模排名前十之列。截至2024年Q1,大成、博道、朱雀旗下股基资产规模分别为243亿元、76亿元和30亿元,其余几家各自旗下股基资产总规模均超千亿元,是市场公认的权益投资大厂。而博道掌门人莫泰山、朱雀掌门人梁跃军则是经年于权益市场杀伐果决、声名响当当的人物。

上榜产品的个人投资者份额持有比例的均值为92%,中位数为99%,而只有17只基金产品的个人投资者份额持有比例低于90%;基金份额持有人户数的中位数是1.4万户、户均持有基金份额的中位数为5.2万份——相较普通股票型基金的中位数7596户、1.6万份而言,排行榜上这批产品的个人投资者算得上资金实力相对雄厚的了。

排行榜中的产品,基金资产净值规模中等偏小,近7成产品资产规模为个位数的水平,均值约为10亿元;规模最大的产品是陈涛管理的中庚价值先锋,为66亿元。一方面规模过小的基金在实际操盘时,由于资金量有限,难以实施较大的组合调仓操作;另一方面,规模过大的话,在行情转向时,往往面临“船大难掉头”的窘境。

整体看,个人投资者高持仓产品的业绩表现、业绩弹性力度比普通股票型基金整体强一些。比如在权益市场回暖的春风下,截至5月31日,个人投资者高持仓产品今年以来回报均值为-1.49%,而普通股票型基金整体均值为-2.20%;在74只个人高持仓产品中,有33只、占比44%的产品今年以来回报录得正值,而普通股票型基金同期回报录得正值的产品比例约为41%;从近三年最大回撤上看,个人高持仓产品均值约为-46%,回撤幅度略大于普通股票型基金的-43%。

02

这些上榜产品的成立时间分布于2010年-2023年,尤其2020年和2021年,分别成立了28只和36只基金,合计占比超过75%;而2019年及之前成立的产品只有12只。

换言之,这些多数成立时间不足3年,或刚满3年,组合初步走出一定周期业绩曲线的产品,得到了一些资金实力相对雄厚、独立判断能力较强的个人投资者的关注,并以真金白银“投石问路”。事实上,不仅如此,其中部分崭露头角的产品也开始引起机构投资者的注意。

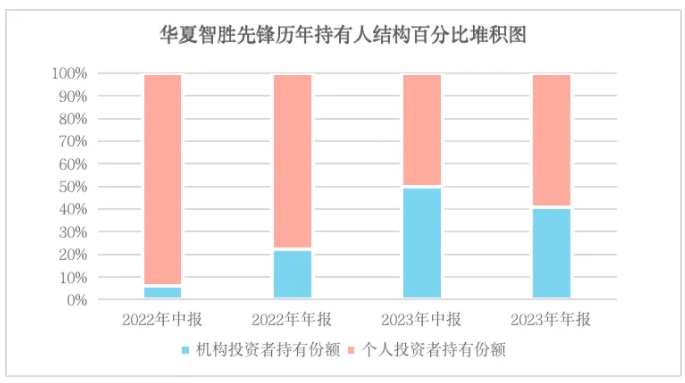

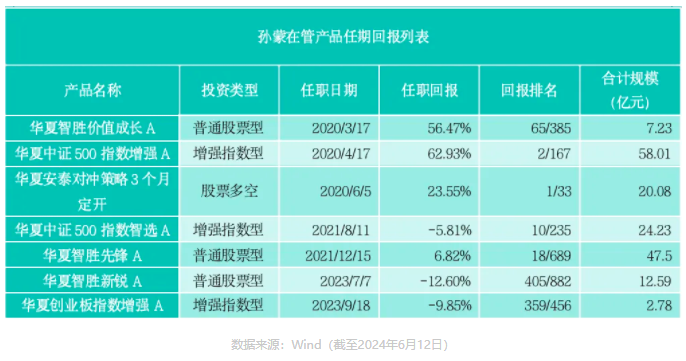

比如擅长量化选股的北大学霸孙蒙,有3只产品进入这张排行榜:成立于2021年12月的华夏智胜先锋C,以及成立于2023年7月的华夏智胜新锐A/C。以华夏智胜先锋为例,该产品成立初期份额规模只有3亿份出头,个人投资者持有份额占比高达94%,其中C份额更是接近99%。两年后的2023年末,该产品份额规模暴涨逾17倍到52亿份——不仅个人投资者纷纷追加,机构投资者也纷至沓来,后者持有份额占比从6%一路拉升,到2023年中报几乎追平前者,截至2023年末略减少到41%(其中C份额的机构持有比例依然高达48%)。

这只成立于2021年底、可以说成立所遇市场时运并不算理想的华夏智胜先锋,在其成立后的首个完整投资年度,即2022年,就遇到A股市场大幅波动的“W”走位,当年沪深300暴跌-21.63%,而这只产品以-0.32%的回报,大幅跑赢沪深300和业绩比较基准;2023年又在股基平均回报为-11.68%哀嚎中,不声不响拿到正收益,全年回报11.34%,同类排名前3%。

孙蒙证券从业年限已有10年,基金经理年限则为4年多。他担任基金经理的这几年,恰值国内量化投资步入新的发展阶段。孙蒙算国内较早在多因子量化策略中引入AI,进行深度学习技术,以提升模型性能和效果的量化基金经理,在业内有“智能投资高手”之称。孙蒙所做的,一言以蔽之,可以理解为利用AI和海量数据,通过模型化的方法,寻找市场中被低估或错误定价的标的,从而获得超额收益。

孙蒙这一套AI+量化的投资框架,目前取得的成绩不错,其辖下成立满一年的产品,任期回报排名大多位于同类前5%以内:

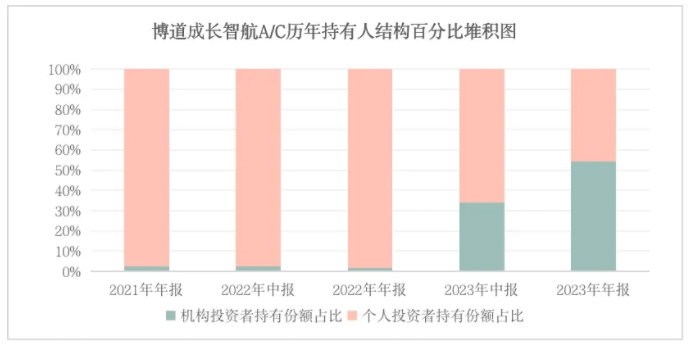

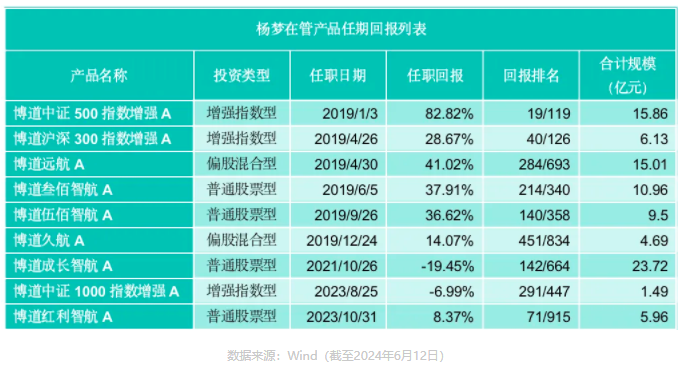

跟华夏智胜先锋前后脚成立的博道成长智航,也有相似的境况。基金经理杨梦,现任博道基金量化投资总监兼量化投资部总经理,辖下9只产品,而于2021年10月成立的博道成长智航是其辖下最大的单品,份额规模一度接近40亿份。截至2024年Q1,份额规模约为30亿份。

这只产品刚成立时,个人投资者持有份额占比也是高达98%,随后在2022年、2023年连续两年跑赢基准、跑赢沪深300,尤其2023年实现11.31%的年度回报,跟华夏智胜先锋一样,闯进同类排名前3%之后,基金份额持有人户数从4.9万户增长到5.7万户,机构投资者持有比例也从最初的不到2%,飙升到54%——其中A份额的机构投资持有比例30%,而更适合用来交易的C份额更是直接上升至69%。

值得一提的是,由莫泰山担任董事长的博道基金,2018年涉足公募基金投资,目前旗下资产规模约为158亿元,其中98%为混合型基金和股票型基金。而杨梦在管基金总规模达到93亿元,占公司权益板块的近六成。根据银河证券基金研究中心的统计,截至2024年5月,博道基金的股票投资主动管理能力在过去一年、过去二年、过去三年、过去四年等4个统计区间的排名均位居前15%。看来,杨梦在其中贡献不小。

此次博道基金有3只产品进入排行榜,除了杨梦所辖的博道成长智航A、博道红利智航C之外,还有刘玮明管理的博道消费智航A——实际上在刘玮明于2024年4月接管博道消费智航A之前,这只产品的基金经理是杨梦,她同时也是该产品的首任基金经理。

阿尔弗雷德·阿德勒在《自卑与超越》中曾说——“意义不是由环境决定的,而是我们决定了给予环境的意义”。强者恒强的戏码永远都在上演,也总有黑马能强势突围。

03

坦率说,这张排行榜涉及的基金经理中,还是有不少熟面孔的。

如果只统计第一基金经理,那么这张排行榜共涉及70位基金经理。其中既有早年成名且在公募基金领域持续深耕至今的老法师,如长城基金副总经理、投资总监杨建华,拥有超过20年基金经理任职年限,是目前公募行业基金经理从业年限最长的基金经理;易方达基本面指数增强部总经理张胜记,被誉为“中国A股指数增强基金之王”;招商基金总经理助理兼投资管理一部总监王景,素有“稳健女神”之称,是股债双优名将等。

也有以资深卖方身份转型买方,或者从私募转型公募的投资达人,如嘉实基金董事总经理、平衡风格投资总监洪流,是国内GARP投资策略代表人物、2016年股基状元;朱雀基金总经理梁跃军,是我国早年首批私募老将之一,曾在朱雀投资担任近7年的投资经理;兴业基金权益投资部总经理邹慧,拥有长达14年的券商投研经历,于2018年转型公募。

还有近些年业绩跃升而颇受关注的中生代/新生代基金经理,如有着“大消费女神”之称的富国基金权益投资部权益投资总监王园园;2023年QDII股票型产品冠军、广发基金国际业务部总经理李耀柱;以及博道基金量化投资总监杨梦、汇添富“基金一哥”胡昕炜等。

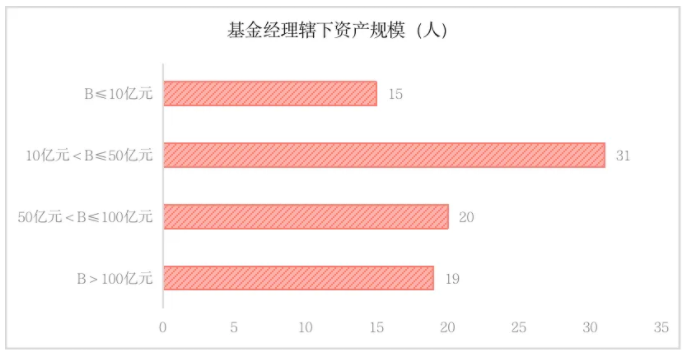

以辖下资产规模划分,包括汇添富胡昕炜、易方达陈皓、银华张萍、广发李耀柱等19人已是“百亿俱乐部”成员,占比27%;而50亿-100亿元规模的,有20人,这一档也有不少知名基金经理,如招商王景、易方达郭杰、国泰徐治彪等;10亿-50亿区间的基金经理人数最多,有31人,占比45%,如长城杨建华、建信田元泉、招商付斌等;所辖规模不超过10亿元的,有15人,其中大部分是基金经理从业年限尚短的新任基金经理,平均从业年限只有4年出头,多数在1-3年左右,他们多半是通过接任成熟产品的基金经理来实现从研究到投资的转型。

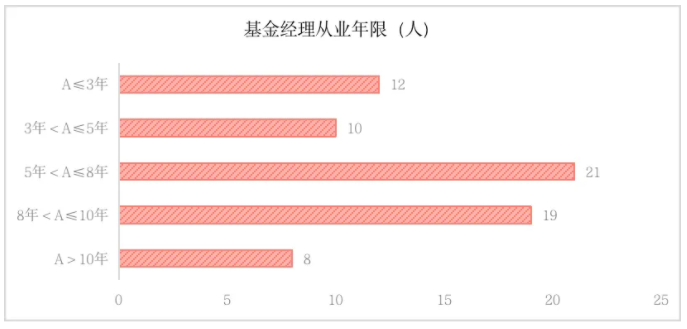

若按基金经理从业年限划分,10年以上从业年限的有8人,占比近15%;5-10年从业年限的中生代基金经理占比最大,合计有40人,占比近6成;不足3年的则有12人,其中8人担任基金经理的年限不足2年。

总的来说,有一定过往业绩,投资框架和组合管理逻辑至少经过一两轮牛熊转换的验证;虽然体现出较清晰的主题投资偏好,但能力圈并不受限于此;具有较强大的多元投资、全市场投资能力;所辖产品规模中等偏小——具有此类特征的权益投资基金经理,更容易得到个人投资者的青睐。

04

招商基金贾成东是入榜产品数最多的基金经理,辖下产品入榜数多达5只(不同份额分开计算,下同);朱雀基金梁跃军、华夏基金孙蒙次之,分别有3只产品入榜;此外,广发李耀柱、博道杨梦、国泰王阳、华夏袁英杰、招商李佳存、富达邹文群、兴业邹慧亦分别有2只产品入榜。

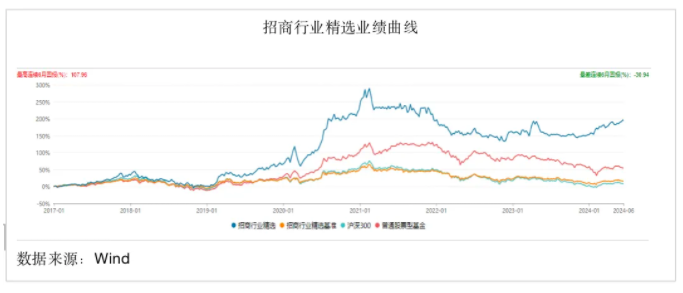

贾成东辖下共有8只产品,其中7只股票型基金和1只偏股混合型基金。也就是说,贾成东所管理的7只股票型基金共5只上榜,包括招商产业精选A/C、招商科技动力3个月滚动持有A、招商景气精选A/C,颇受个人投资者欢迎。贾成东现任招商基金投资管理四部总监,基金经理从业年限接近10年,在管规模约84亿元。

作为一名素有“行业多面手”之称,惯于全市场覆盖式研究手法的基金经理,贾成东的投资风格可以简单归纳为:专注中观配置,强调行业景气度观察,着眼长期增长——归根结底,是把握人类底层需求中不变的部分,布局长期有空间、有故事的行业。

这套投资逻辑落实到实战层面,就是2017年手握白马龙头;2019年配置消费电子、半导体;2020年一季度抄底医疗服务,二季度加仓白酒光伏;2022年超配酒店航空机场等疫后复苏板块;2023年初积极参与AI,并超配水电、核电、高速公路、煤炭、银行等低估值高股息板块,为持有人贡献超值的回报。

贾成东管理时间最长,也最具代表性的2只产品是招商行业精选和招商优质成长——前者是普通股票型基金、后者是偏股混合型基金。这两只产品是贾成东2016年、2017年分别从王忠波、付斌手里接管的,刚接手的两年业绩不算突出,但到2019年、2020年连续两年高光表现,规模直线飙升,2020年底一度达到180亿元。根据Wind的统计,截至2024年6月12日,招商行业精选任期回报是195%,同类排名3/195;招商优质成长任期回报142%,同类排名8/457。

也是在2019年、2020年业绩爆发的背景下,招商基金给贾成东2020年连发3只股基——招商科技动力3个月滚动持有、招商产业精选和招商研究优选,并接管了招商财经大数据策略,2021年又追加发行了招商景气精选(2022年先后卸任招商研究精选和招商财经大数据策略)。这几年权益市场低迷,贾成东新产品的业绩中规中矩。

今年上半年,贾成东抓住权益回暖的行情,辖下产品尽数实现两位数的回报,同类排名前5%。与漂亮的行情同步发生的是,贾成东麾下产品在5月底、6月初集体宣布增聘基金经理:招商行业精选、招商优质成长、招商产业精选、招商科技动力3个月滚动持有、招商景气精选分别增聘李崟、吴潇、陆文凯、张林和梁辰,令产品从单基金经理模式转变为双基金经理模式。

所增聘的基金经理均为“熟手”:李崟、吴潇、陆文凯,基金经理从业年限5-8年不等,分别是招商基金投资管理一部总监、多元资产投资管理部副总监和投资管理四部副总监;张林和梁辰的基金经理从业年限亦分别为9年、6年。

05

统计过程中,我们也发现一些产品在业绩拐点向好之前,个人投资者已经提前“离席”。更常见的情况是,敢赔不敢赚,即亏损的时候躺平死扛,一旦稍有反弹、上涨,立马落袋为安、卷铺盖走人,最终结果往往是赚到的钱覆盖不了亏损,或只能做到小赚。

在排行榜中,超9成产品今年Q1基金份额规模较上年末缩水;若跟2022年末比,则份额规模缩水的产品数更多。比如李锦文管理的南方匠心优选A,截至5月31日今年以来回报高达19%,同类排名前2%。根据2024年Q1基金季报,该产品基金份额规模约37.5亿份,较2022年末缩水12%。又如富国上证50基本面精选A,今年以来回报12%,妥妥排进前7%,但其基金份额规模较2022年末大幅缩水近38%,目前仅为2.5亿份。这些提前下车的持有人,与产品业绩的上行曲线擦肩而过。

值得注意的是,在2023年惨淡的权益行情中,榜上大约占比35%的权益产品,其机构投资者持有份额是增长的;而同期个人投资者与机构投资者增持操作一致的产品只有2只,即孙蒙管理的华夏智胜先锋C和杨桢霄管理的易方达医药生物A。

个人投资者与机构投资者对投资前景判断的分歧始终很大。以前面提及的某上证50基本面为例,2023年末该产品机构投资者持有份额规模较上年末增长8%,同期个人投资者持有份额规模下降38%,即该产品基金份额规模的缩水部分基本由个人投资者所为。

评论专区

Comment area

微信公众号

官方微信

官方微信

产品小程序

产品小程序