最近不少朋友对美元债比较感兴趣,希望进一步了解具体的美元债基金情况,今天就来梳理一下。

01

当前内地投资者可以投资的美元债基金主要是QDII基金,还有香港与内地之间的互认基金。

互认基金在QDII基金额度较为紧张的情况下为投资者提供了更多的选择,但由于涉及到跨境交易和结算等环节,交易成本可能更高,并且还可能涉及额外的销售服务费、代理费等,因此本文主要介绍QDII基金。

QDII基金通常分为主动管理型基金和被动指数型基金,但目前可以投资的美元债QDII基金全部是主动管理型基金,没有指数基金。

而选择主动管理型基金的难度是比较大的,主因是投资策略不透明并且多变。

所以本文尝试从几个不同的角度来看一看哪些QDII美元债基金值得关注。

02

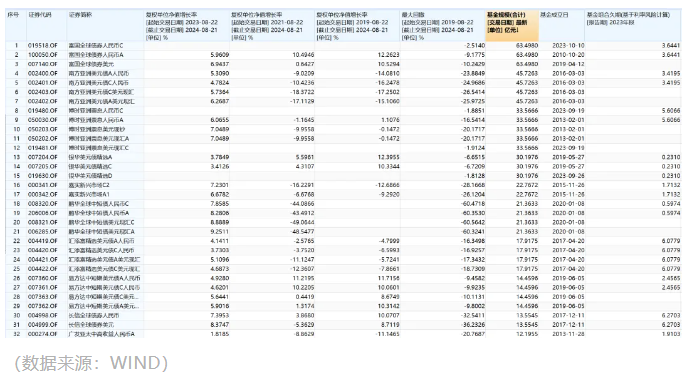

第一个角度看基金规模。

基金规模是投资者用真金白银“堆”出来的,基金规模越大,一定程度上代表着越受到投资者的认可。

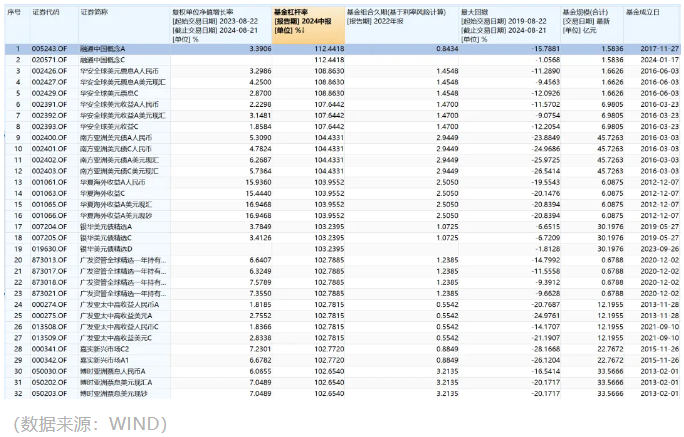

以下是基金规模靠前的美元债基金明细。

03

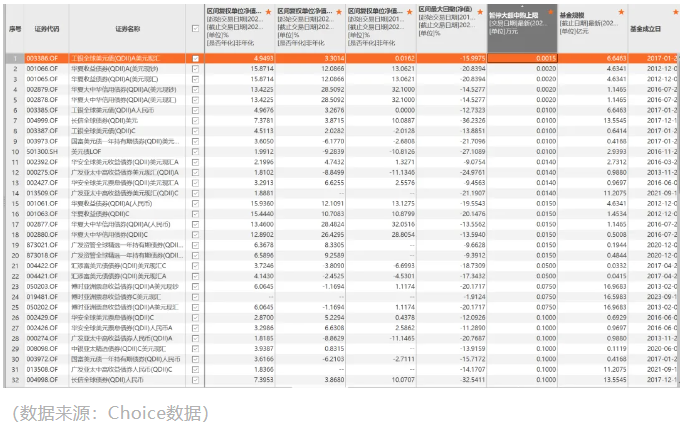

第二个角度看基金限购情形。

同等条件下,暂停大额申购金额上限越低的基金越紧俏。

下表是暂停大额申购金额最低的美元债基金明细。

04

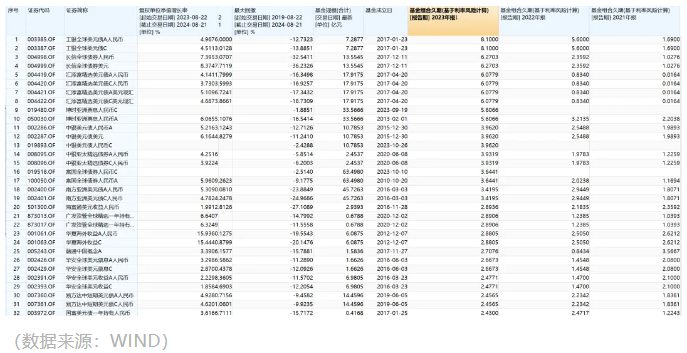

第三个角度看基金久期。

久期越长的美元债基在利率下行周期获得的资本利得可能越高,但波动也越大,适合进取型投资者。

以下是2023年报久期最长的美元债基金明细,可以看出基金的久期并不是固定不变的,2021年它们的久期都比较短,这也是主动基金的特点。

长久期与暂停大额申购限额最小的美元债基存在一定的重合度,说明当下长久期美元债基更受追捧,大部分投资者可能还是只盯着短期收益,而没有看到波动风险。

而久期越短的美元债基波动越小,它们主要以赚取票息为主,适合稳健型投资者。

以下是2023年报久期最短的美元债基明细,它们的久期也并不是固定不变的。

05

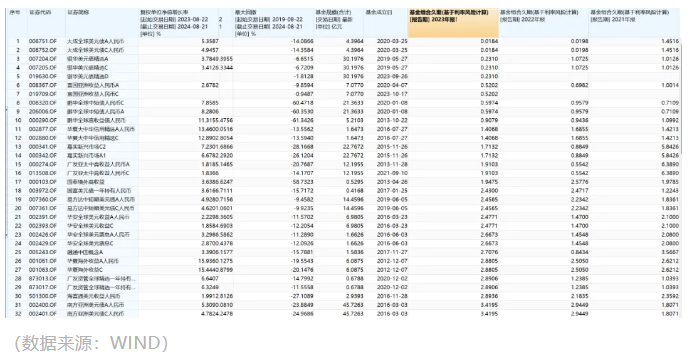

第四个角度看杠杆率。

杠杆率越高,可能获得越高的收益率,但波动率也明显增加了,适合偏进取风格的投资者。

以下是最新杠杆率靠前的美元债基明细。同理,主动管理型美元债基的杠杆率也不是一成不变的。

06

第五个角度看过去的最大回撤。

美元债与中债最大的不同,是它的波动率要大得多。

以下是成立满三年、在上一轮美元加息周期中最大回撤最低的美元债基明细。

07

第六个角度看有没有汇率对冲。

美元债基的人民币份额存在汇兑收益,人民币相对美元贬值,可以增厚收益;反之则会减少收益。

短久期的美元债基通常以赚取票息为主,最好有汇率对冲策略相配合。

判断是否存在汇率对冲的简易方法,是比较多时段美元债基人民币份额与美元份额的收益率,如果两者相差无几,基金通常有汇率对冲;如果两者差值较大,则往往没有汇率对冲或者只有部分对冲。

截至2024年一季度数据的不完全统计,进行汇率对冲的美元债基有工银全球美元债券人民币、汇添富全球美元债人民币、长信全球债券人民币、富国全球美元债券人民币(部分对冲)、华安全球美元票息人民币(部分对冲)、华安全球美元收益人民币(部分对冲),等等。

需要说明的是,主动管理型美元债基是否进行汇率对冲其实也存在变数。

如果基金经理判定人民币进入明显的贬值周期,则可能倾向于赚取汇兑收益,因此本来进行对冲的策略也可能面临调整。

官方微信

官方微信

产品小程序

产品小程序