上市公司

Securities industry

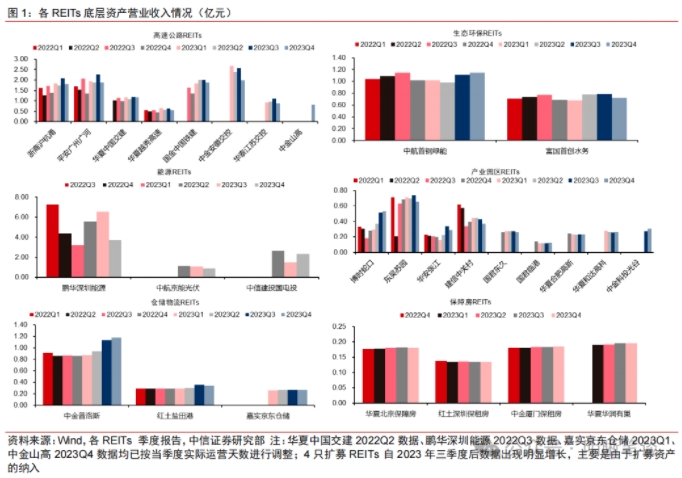

2023年四季度,公募REITs业绩延续分化,板块间的修复节奏仍受到经济周期等因素的持续影响。

基于公募REITs 2023年各季度报告观察市场的预期差,建议投资者可择时布局抗周期特征明显的资产,例如保障房、生态环保和能源。同时,积极关注价格出现超跌、现金分派率合适、同时经营仍有一定保障的资产,包括部分高速公路、仓储物流、工业厂房、以及部分二线产业园。

公募REITs四季报成色几何?

公募REITs 2023年四季报业绩延续分化,板块间的修复节奏仍受到经济周期等因素的持续影响。具体来看:

(1)高速公路REITs——或是主要出于季节性因素影响,车流量的边际回落导致通行费收入环比下降,但2022年四季度的低基数使得大部分高速公路REITs通行费收入在同比维度实现高增;

(2)生态环保REITs——中航首钢绿能REIT各项收入在2023年四季度实现营收同比增长,体现较强韧性。冬季进水量的季节性减少导致污水处理量有所下降,但同比仍有一定增长,支撑富国首创水务REIT当季的业绩表现;(3)能源REITs——各类型发电基础设施的经营表现由于电力收入构成不同而有所分化;

(4)产业园区REITs——部分一线产业园的出租率虽边际回升但幅度相对有限,工业厂房和以二线产业园为代表的部分研发办公资产的运营呈现相对韧性。全年可供分配金额的完成度角度看,大部分产业园区REITs的可供分配金额仍有保障;

(5)仓储物流REITs——部分底层资产的出租率有所波动,板块业绩仍有一定韧性;

(6)保障房REITs——资产的强抗周期性特征支撑业绩表现相对稳定。

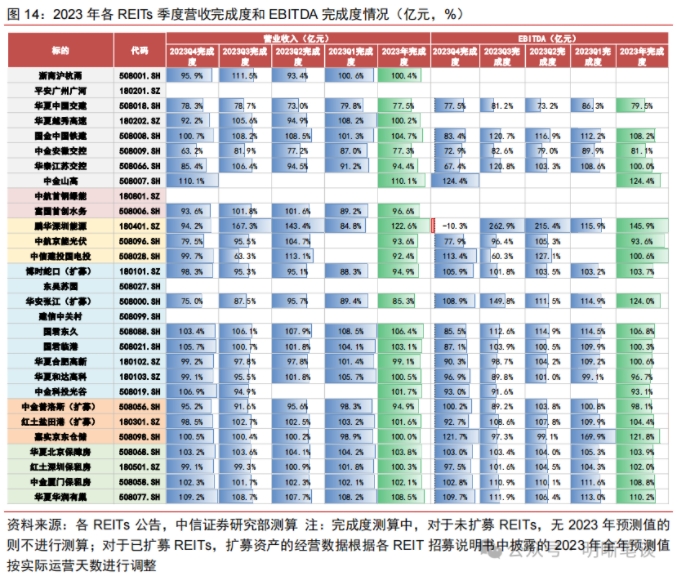

完成度视角解读公募REITs 2023年四季报

分类型看:

1.高速公路REITs——由于车流量回落导致的通行费收入环比下降,各REITs 2023年四季度的营业收入、EBITDA和可供分配金额的当季完成度较三季度相比也有所回落。全年维度来看,各高速公路REITs底层资产整体呈现修复态势,在可以计算营收完成度的标的中,浙商沪杭甬REIT、华夏越秀REIT、国金铁建REIT和中金山高REIT的营业收入完成度仍实现超100%。

2.生态环保REITs——因缺乏官方对于项目2023年全年的预测情况,故不做完成度分析。从业绩的同环比表现看,此类型资产在2023年的经营具备一定韧性。

3.能源REITs——受季节性因素、电力政策、国补应收款保理操作时点等影响较为明显,各REITs经营业绩和可供分配金额的季度完成度有所波动。

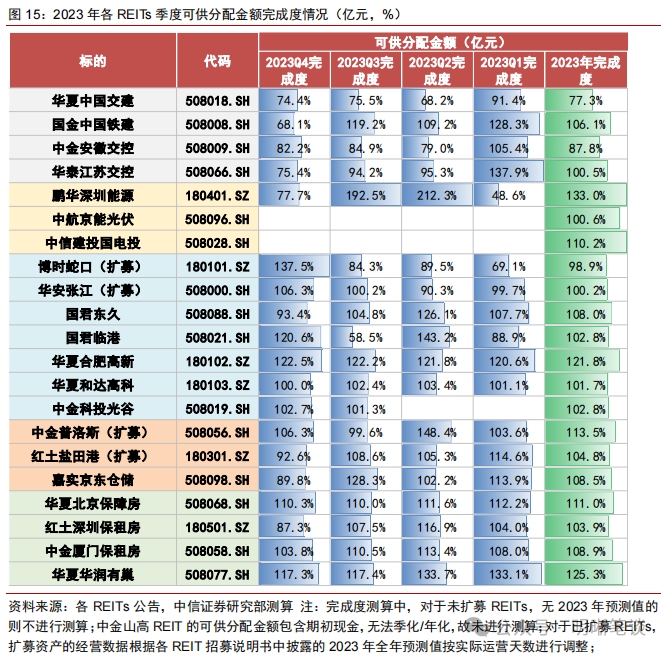

4.产业园区REITs——板块内部各资产表现分化,营业收入维度,以工业厂房和以二线产业园为代表的部分研发办公资产的四季度当季完成度较高。全年维度下,产业园区REITs的可供分配金额完成度仍有保障,大部分产业园区REITs 2023年的可供分配金额完成度均在98%以上。

5.仓储物流REITs——各仓储物流资产整体维持稳健经营,其中中金普洛斯REIT的四季度营业收入完成度在出租率情况改善的支撑下环比提升、红土盐田港REIT的四季度营业收入完成度则略低于100%。整体来看,仓储物流REITs 2023年全年的可供分配金额完成均超出招募说明书预期。

6.保障房REITs——2023年四季度,除红土深圳安居外,其余3只保障房REITs的三项指标的完成度均超预期。全年来看,保障房业绩稳定性支撑可供分配金额完成度保持基本稳定,2023年各保障房REITs的可供分配金额完成均超出招募说明书预期。

总 结

2023年四季度,公募REITs业绩延续分化,板块间的修复节奏仍受到经济周期等因素的持续影响。或是主要出于季节性因素影响,车流量的边际回落导致高速公路REITs 2023年四季度的通行费收入环比下降,全年维度大部分高速公路REITs业绩呈现波动式修复;生态环保REITs整体经营维持韧性;各类型发电基础设施的经营表现由于电力收入构成不同而有所分化;部分一线产业园的出租率虽边际回升但幅度相对有限,工业厂房和以二线产业园为代表的部分研发办公资产的运营呈现相对韧性;仓储物流REITs中部分底层资产的出租率有所波动,板块业绩仍有一定韧性;保障房REITs底层资产的强抗周期性特征支撑业绩表现相对稳定。

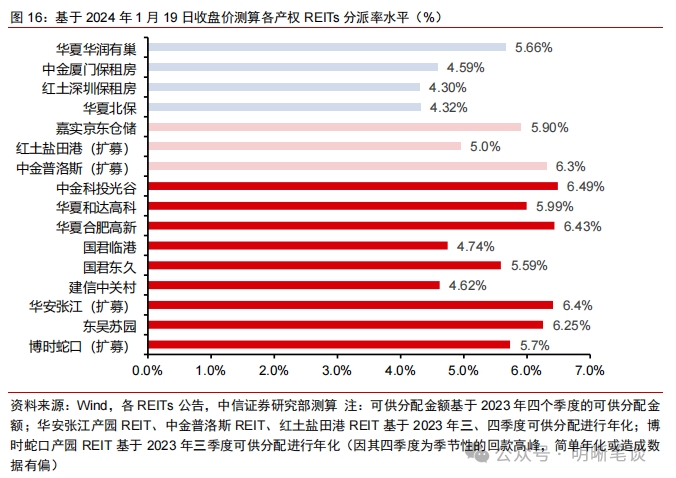

基于公募REITs 2023年各季度报告,市场至少存在两点预期差:一是宏观经济修复斜率放缓背景下,尽管部分底层资产在经营层面承压,但从可供分配金额完成度视角来看,除部分高速和个别产业园外,大部分公募REITs的可供分配金额完成度已基本达标;二是尽管行业层面或整体面临压力,但资产间的表现各异,板块的系统性回调或意味着有超跌标的的挖掘机会。

站在当前时点,市场呈现磨底波动态势,公募REITs强制高分红的特征料将在大类资产配置中逐步凸显,建议投资者可择时布局抗周期特征明显的资产,例如保障房、生态环保和能源;同时关注价格出现超跌、现金分派率合适、同时经营仍有一定保障的资产,包括部分高速公路、仓储物流、工业厂房、以及部分二线产业园。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序