基金资讯

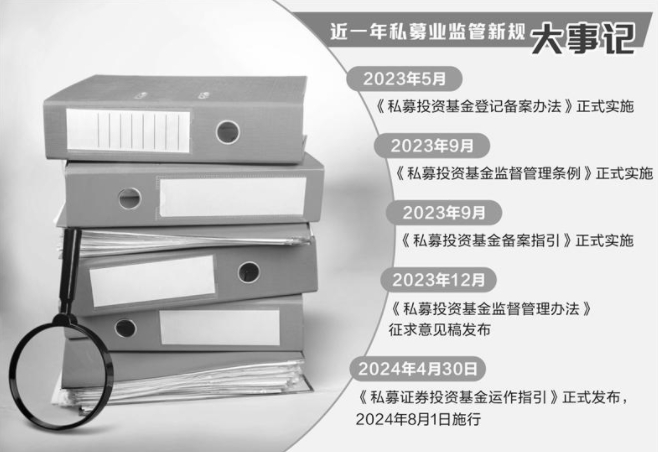

“五一”前夕,中国证券投资基金业协会(以下简称“协会”)正式发布《私募证券投资基金运作指引》(以下简称《指引》),自2024年8月1日起施行。

记者获悉,在节后,券商资产托管部等部门,紧锣密鼓地向私募客户解读《指引》,或就《指引》内容开展相关培训。

值得注意的是,《指引》对私募投向雪球结构衍生品进行了规范。对此,有业内人士认为,“私募通道发雪球结构产品,这种模式以后基本就没了”。

图虫创意/供图 许盈/制表 周靖宇/制图

避免触发“僵尸产品”状态 最低存续规模为500万元

“《指引》对私募客户影响较大,按照新规要求,券商作为产品托管方的责任也更重了,既要落实协会对私募投资自律要求,还要更好地服务私募基金管理人和相关投资者。”一家大型券商托管与基金服务人员告诉记者。

业内比较关注的是,根据《指引》,私募证券投资基金上一年度日均基金资产净值低于500万元,或者连续60个交易日出现基金资产净值低于500万元情形的,应当停止申购并在5个工作日内向投资者披露。

对此,一位券商托管业务人士解读称,相对于征求意见稿,《指引》对小规模产品规模下限和压缩时限放宽了很多。可以看出,存续产品不单考核时点数(连续60个交易日),还考核日均数(上一年度日均基金资产净值低于500万元),导致临时冲规模拯救产品的难度变大。如果一旦触发“僵尸产品”状态,产品则进入被动存续状态。如果120个交易日仍不能超过500万元规模,则需进入清盘状态。

该人士提到,对于券商托管端而言,应借助托管外包机构系统,及时监测所托管的私募产品,以避免触发“僵尸产品”状态。此外,小规模私募产品应谨慎分红,以避免意外触发或临近“僵尸产品”状态。

记者了解到,“五一”过后,各家券商资产托管部等部门,纷纷就《指引》内容向私募客户进行解读,或者开展相关培训。

业内:私募通道发雪球结构产品将落幕

记者注意到,《指引》对于私募证券基金参与DMA(多空收益互换)业务、雪球结构衍生品进行了规范,引起不少从业者热议。具体来看,《指引》明确要求私募证券基金参与DMA业务不得超过2倍杠杆,进一步控制业务杠杆水平;参与雪球结构衍生品的合约名义本金不得超过基金净资产的25%。

“相比于此前征求意见稿,《指引》描述更为具体,并对收益互换、场外期权、DMA(保持2倍杠杆)、雪球结构产品等业务做了区别约定。并禁止私募基金通过场外衍生品变相实现放杠杆,或为基金销售机构向自然人投资者销售特定结构的场外衍生品提供通道服务。”一家券商资产托管业务人士表示。

证券业内较为关注的是,《指引》提到,“参与证券公司等机构发行带敲入和敲出结构的场外期权或者收益凭证(如雪球结构衍生品)的合约名义本金不得超过基金净资产的25%,全部投资者均为符合中国证监会规定的专业投资者且单个投资者投资金额不低于1000万元(穿透认定)的封闭式私募证券投资基金除外。”

“新增衍生品投资的,无论是新开仓还是展期,总保证金和权利金,不得超过基金净资产的25%,这条是总则。既包含了雪球结构产品,又包含了香草期权。也就是说,以后投资者买到的产品,就是25%雪球+其他策略的‘雪球+产品’了。”一位衍生品业务相关人士告诉记者。

“值得注意的是,新规为了防止雪球结构产品本金加杠杆后突破25%的限制,特意点明,是加杠杆后的名义本金不得超过25%。对这个25%比例唯一的豁免就是,全是专业投资者,且单个投资金额不低于1000万元。1000万元的门槛非常苛刻,相当于过去零售雪球结构产品市场大部分投资者,再也无法参与此类产品。”上述人士称。

一位衍生品领域专业人士认为,“以后,私募通道发雪球结构产品这种模式基本没了。”

券商PB业务短期将受冲击

国信证券认为,《指引》落地后,短期内券商PB(主经纪商)业务将会受冲击,但第一梯队券商的地位将会更为夯实。预计监管趋严之下,私募管理人数量将会下降,行业集中度进一步加强,私募业务风险有所下降,但整体围绕私募资管的业务竞争更加激烈。这或利好资本实力雄厚、机构业务发力、产品募集能力强的券商。

对于《指引》给券商业务带来的冲击,有业内人士表示,券商如何进行真正的创新还需要思考。以往的创新主要在于业务模式,甚至是为了满足合规要求的形式创新。而真正依赖科技、专业、服务的创新模式目前还未成型,在越来越严的限制下,后续可能会出现各种摸索,逐渐形成与新的监管环境所匹配的模式,这还需要时间。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序