海外股市

本文聚焦全球“黑色星期一”事件。

一、事件说明:全球“黑色星期一”,日股、日元与日债主导一切

2024年8月5日,全球金融市场巨震,日股、日元与日债基本主导一切。

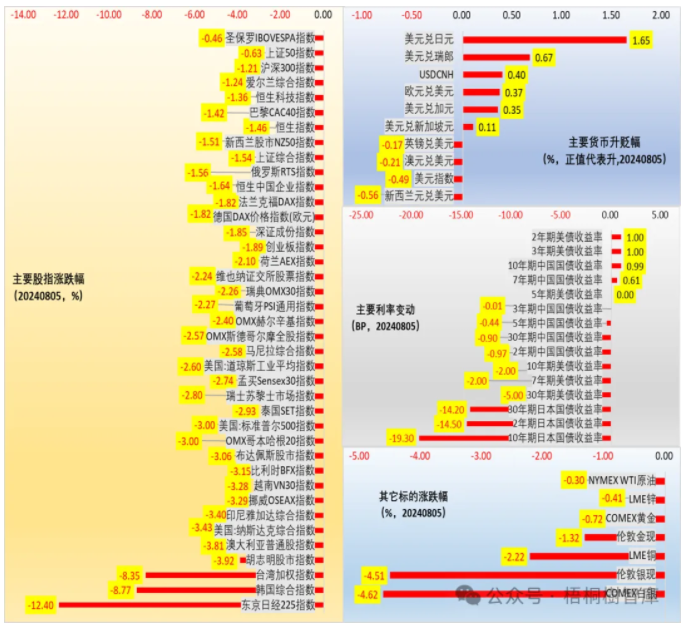

(一)股市方面,日股主导一切。日经225指数以12.4%的跌幅引领全球股市,韩国综合指数、台湾加权指数、胡志明股市指数等亚洲主要股指分别以8.77%、8.34%和3.92%的跌幅仅随其后,上证50指数、沪深300指数则分别以0.63%和1.21%的跌幅便在全球主要股指中拔得头筹。

(二)汇市方面,日元主导一切。日元升值1.65%,同样引领全球汇市,瑞郎和离岸人民币分别升值0.67%和0.40%,而美元指数仅下挫0.49%。

(三)利率方面,日债主导一切。2年期、10年期与30年期日本国债利率分别下行14.5BP、19.3BP和14.2BP至0.265%、0.781%和1.956%,而30年期、7年期与10年期美国国债收益率分别下行5BP、2BP和2BP至4.06%、3.66%和3.78%,2年、30年、5年和3年期中国国债收益率亦有所下行。

就其它资产标的而言,表现同样不理想,如黄金、白银、原油、锌等均有所下挫。

二、市场认为的诱导因素:日元加息、中东危局、美国衰退预期及巴菲特行动等

针对全球“黑色星期一”事件,市场认为的诱导因素主要有四个:

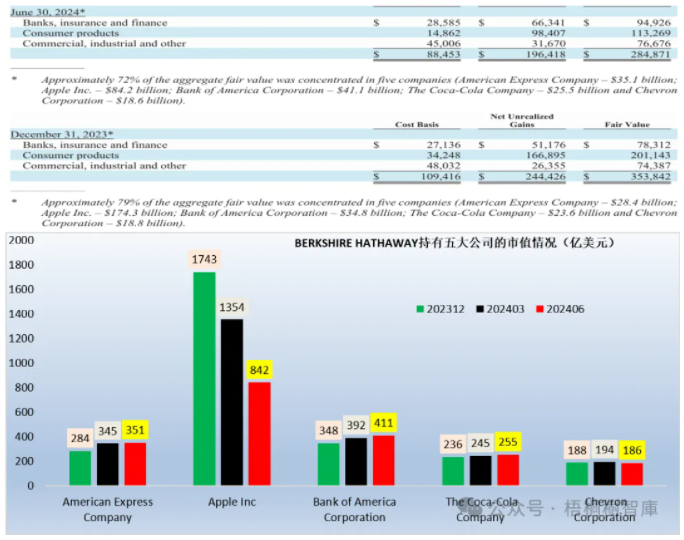

(一)日元加息:2024年7月31日(周三),日元启动年内及本轮第二次加息,且态度上显得比第一次更为坚决,极大程度上提升了日元再次加息的可能性。

紧接着2024年8月2日(周五),日本央行前理事门间一夫(Kazuo Momma)表示称日本银行本次加息使得今年10月份再次加息的可能性非常高,并且还增加了每一个季度加息一次的可能性,进一步印证了市场的担忧。

(二)中东危局:2024年7月31日(周三),哈马斯领导人在伊朗首都德黑兰遭袭身亡,随后8月4-5日(周日至周一)美国表示伊朗将于短期内袭以色列。

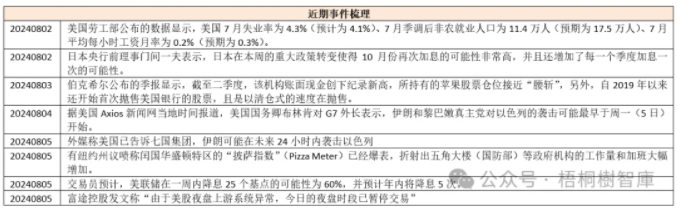

(三)美国衰退预期:2024年8月2日(周五),美国劳工部公布的数据显示,其7月失业率与季调后非农就业人口均明显弱于预期,引发市场对美国衰退预期的担忧,且这一担忧在周末呈进一步发酵之势。

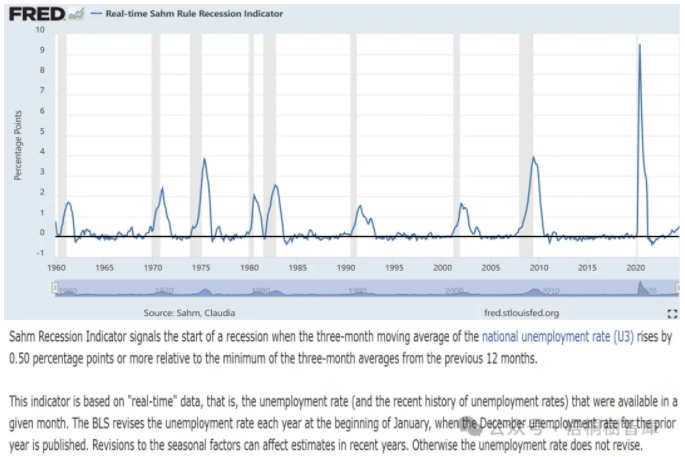

(四)巴菲特行动:2024年8月3日(周六),巴菲特旗下的伯克希尔·哈撒韦(BERKSHIRE HATHAWAY)公布的2024年上半年财报显示,其持有的苹果股票他们接近“腰斩”,并自2019年以来开始首次抛售美国银行股票且几乎是以清仓式的速度在抛售。

三、“交易美国衰退”是否合理?

(一)本轮市场交易美国衰退的依据主要是美国劳工部于2024年8月2日公布的交易数据,和过去几轮交易美国衰退不同的是,这次多了一个量化指标,即“Sahm Rule”,所以在结论上似乎更能说服人。

(二)“Sahm Rule”由长期从事家庭、就业领域研究的经济学家Claudia Sahm提出,其被视为一个可靠的经济衰退早期信号指标,最初被用于作为向家庭进行刺激性支付的依据。目前该指标由圣路易斯联储于每月进行公布(详情参见Real-time Sahm Rule Recession Indicator(SAHMREALTIME)|FRED|St.Louis Fed(stlouisfed.org),具体计算方式如下,

Sahm Recession Indicator=失业率的三个月移动平均值-Min(前12个月的三个月移动平均值)

当Sahm Recession Indicator超过0.5个百分点时,通常意味着衰退的开始。

(三)“Sahm Rule”之所以被依赖,是因为该指标在预测过去数次经济危机或衰退时无一次失手。数据上看,Sahm Recession Indicator超过0.5的时间段(自1960年以来)主要有1960年8月至1961年11月、1970年2月至1971年10月、1974年7月至1976年1月、1980年4月至1981年4月、1981年11月至1983年6月、1990年10月至1992年11月、2001年6月至2002年10月、2008年4月至2010年5月、2020年4月至2021年3月等9个时间段。

(四)市场之所以开始交易美国经济衰退,我想原因应该是2024年8月2日(周五)最新公布的Sahm Recession Indicator为0.53,这是自2021年3月以来首次超过0.5,触发了美国经济衰退的预警值。

(五)虽然“Sahm Rule”的准确度很高,但也要注意,过去“Sahm Rule”出曾出现过假摔(如1976年11月),故仅根据“Sahm Rule”来判断美国经济已进入衰退也需要特别小心。不过,今年2月以来,Sahm Recession Indicator已由0.20%逐月升至7月的0.53%,这意味着美国当前经济基本面的确存在压力。

因此,虽然“交易衰退”不等于经济真正衰退,但数据上至少表明目前经济基本面确已不像过去那样喜人,故“交易衰退”具有一定合理性,而问题是当前市场是否走得太快了些。

四、真正的诱导因素分析

(一)中东危机等地缘变化和交易美国衰退等均不是主要因素

前面已经指出,目前认为本次全球“黑色星期一”的因素主要有四个,而从各标的的表现来看,中东危机等地缘变化应不是主要因素,因为大宗商品、黄金等具有避险性质的资产同样出现了下跌。同时从股市的表现来看,“交易美国衰退”也不是主要因素,因为对美联储货币政策宽松预期的强化本应在某种程度上提振全球市场的风险偏好。

(二)美日货币政策同频不同向应是根本主导力量:日本主导一切

1、从时间轴上看,7月31日(周三)和8月1日(周四)分别公布的日本和美国央行议息会议结果也并非是主导力量,因为8月1-2日的全球市场表现并未出现异常。这说明诱发本次全球市场巨震的力量主要出现在8月2日及以后。

2、与此同时,考虑到股市、汇市与债市中,日股、日元与日债的表现均引领全球(即日股跌幅最大、日元涨幅最迅猛以及日债利率下行幅度最大)以及除日本以外的部分亚洲股市表现也较为不理想,这意味着诱导本次全球金融市场巨震的诱导力量在日本。

3、虽然日本银行议息会议结果在7月31日就已经出来,但市场对日本第二次加息的指示性意义并未给予重视,真正觉醒是在8月2日(即日本前央行理事的表态)。与此同时,8月1日的英国央行降息以及8月2日的美国就业数据不及预期进一步强化了美日两大经济体在货币政策上的同频不同向特征。

也即,直至目前,市场可能才真正意识到,日本这头“灰犀牛”要起来了,且是美联储这只雄鹰已经开始转鸽的背景下发威。

(三)巴菲特引发市场的恐慌情绪宣泄是直接诱导力量

虽然日本货币政策真正转向是根本力量,但绝不是一唯一力量,因为这需要其它力量的配合,那就是巴菲特旗下公司上半年财报引发的情绪宣泄。因为,在8月5日这一天,日本国债利率同样出现了大幅下行,这是仅靠日本央行货币政策转向无法解释的。

数据上看,截至2024年6月底,BERKSHIRE HATHAWAY持有股票市值的72%集中在五大公司(2023年底为79%)其中持股苹果的市值由2024年一季度的1354亿美元大幅降至842亿美元,较2023年底的1743亿美元更是出现了腰斩,这引发市场极大轰动和恐慌,所以8月5日这一天全球股市的下跌基本是由科技股引领。

五、结语

(一)在8月5日这一天的恐慌情绪蔓延之后,8月6日的全球市场出现了不同程度的修复,这意味着8月5日全球金融市场的行情表现更多是一种恐慌情绪的蔓延,是由市场中的集中抛售力量引发,是市场对日元加息周期真正来临觉醒和巴菲特引发恐怖情绪蔓延的叠加结果,交易美国经济衰退以及中东地缘困局只是全球“黑色星期一”的辅助力量。

(二)之所以日元、日债和日股主导了这次的全球“黑色星期一”,意味着低息环境中的日本资金在过去金融市场的行情中起到了一定程度的助推作用。在市场真正开始重视日元加息的周期时,通过低成本的日元套息资金配置全球金融市场的力量自然会有所弱化,期间所扮演的杠杆力量在情绪的带动下不得不通过抛售来解决自身困境。

目前看这种力量并不小,且比较脆弱,这进一步说明日元的地位和影响力。

(三)相较而言,巴菲特对全球金融市场的主导更多是一种叙事行为,如2023年4月11日巴菲特在访问日本时表示其将继续增加对日本股票的投资等,而当时的“类现金资产”概念正是始于巴菲特,故市场情绪在套息环境下的脆弱性是极容易被激发的。

(四)尽管全球金融市场出现巨震,但主要经济体的基本面目前还未发生实质性变化,故当前对美国衰退和美联储年内大幅多次降息的预期仍是市场自我降息的提前兑现,其后续可能还会或多或少受到市场的扰动。不过从方向上看,美联储迈入降息周期已经十分确定。

(五)需要指出的是,虽然有人认为,美联储进入降息周期之后,市场的日子会好一些。不过按照以往经验来看,全球经济金融危机通常不是在美联储加息周期的过程中爆发,而是在加息周期结束之后爆发,这一点常常被人忽略。也即,美联储降息周期开启后的日子可能也不会特别好过,更何况降息周期开启之前的这段时期以及降息周期开启之后美元流动性仍可能继续紧张。此外,市场可能还需要将关注点放在日本央行的身上,因为日本央行的选择将会成为不可忽视的扰动因素,这将是另外一种叙事方式。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序