基金资讯

五月迄今的A股震荡,仍未结束。

对许多指数增强基金的拥趸,即使有幸选中了沪深300,避开了今年迄今显著下跌的中证500指增和中证1000指增,也并不能因此高兴太多。本轮动荡中,沪深300指增普遍大幅回吐超额,今年迄今更是处于整体负超额的状态。

300指增的地狱难度

沪深300指增已成“地狱模式”,如果你是指增基金的拥趸,或者是EarlETF的老读者,应该对此有比较直观的感受。

伴随A股大盘股的市场定价日益有效,也伴随越来越多的沪深300指增下场同台竞技,沪深300领域的超额,是越来越难做了。

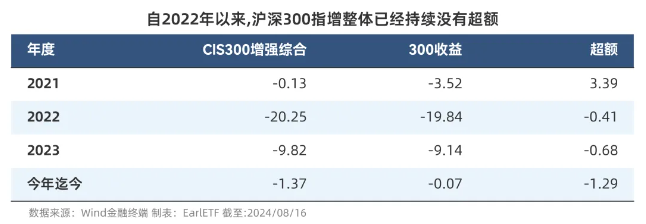

CIS300增强综合指数,是由中信证券发布的,专门追踪沪深300指数增强基金整体表现的指数,发布于2020年4月1日。

指数增强基金有没有超额?我一贯的宗旨,是要与跟踪指数的全收益指数,也就是包含股息再投资的收益做对比。一般基金财报中体现的超过基准的收益,由于基准往往只是价格指数,没有包含派息的收益,尤其是对于沪深300这样股息率不低的指数,跑赢价格指数,胜之不武。宣传跑赢价格指数,就是超额“注水”了。

是的,对指数增强基金而言,在覆盖了管理费、托管费等诸多损耗之后,能够跑赢全收益指数的,才是真英雄。

下表是CIS300增强综合指数和沪深300全收益指数(300收益)的逐年走势对比,可以看到自2022年以来,沪深300指数增强基金整体,已经是连续第三个年头出现负超额了。而且今年迄今的负超额,非常显著。

在这样的背景下,要选出稳定跑赢沪深300全收益指数的沪深300指数增强基金,就格外困难。

而正是这种困难,凸显了诺安沪深300指数增强的可贵。

比跑赢更重要的是稳定跑赢

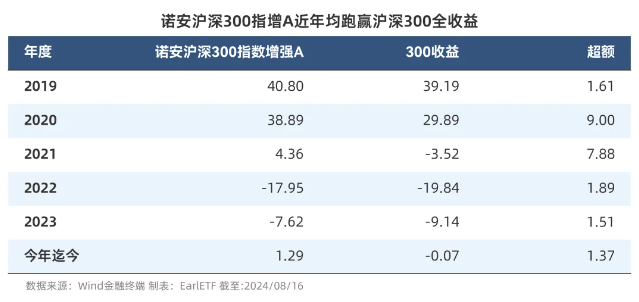

在沪深300指增进入“地狱模式”的这几年中,诺安沪深300指数增强依然是稳扎稳打跑赢的那个。

下表是诺安沪深300指数增强自2019年牛市以来的逐年超额收益。可以看到即使在进入2022年“地狱模式”之后,依然是每年都有超额。今年迄今这样300指增整体遭受滑铁卢的年份,迄今也依然有超额收益。

当然,相比每年有超额,更难的其实是全时段的稳定超额。

下表是自2022年以来,诺安沪深300指数增强相较沪深300全收益指数滚动242个交易日(1年)的超额收益。考虑到2021年还算是300指增的超额大年,所以建议关注2023年迄今的滚动超额数据挑战更大,更能体现基金经理的水平。

从上图可以看到,2023年迄今,诺安沪深300指数增强的242个交易日滚动超额,始终处于正值,而且绝大多数时间都在1%以上,属于一个相当稳健的超额分布。

如果将难度提升,关注滚动121个交易日(半年)的超额收益,那么除了2023年4月,绝大多数时间都能实现半年期稳定的正超额,依然是相当的稳健。

坚守本分,超额才稳

为什么诺安沪深300指数增强的超额那么稳健?

和这个问题一体双生的,其实则是为什么2024年,300指增整体的负超额相较前两年更厉害?

这背后,就是许多基民并不了解的指增小秘密——“市值下沉”。

公募指数增强基金,根据规定必须将80%的权益投资投向跟踪的指数,以沪深300指数增强基金为例,就是80%必须是沪深300成分股。而剩下的20%,则是公募指增的自由度,不同的基金经理,会有各自的取舍。

由于目前中小盘股定价错误比较多,再加上中小盘股本身的Beta层面表现也比沪深300好,所以这几年动用20%的自用度,将持仓市值下沉到中证500成分股乃至中证2000成分股,是一众沪深300的主流选择。

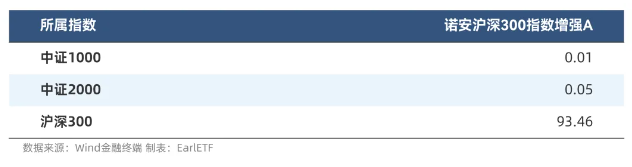

在这样的普遍操作下,诺安沪深300指数增强算是“少数派”。下表是笔者基于诺安沪深300指数增强2023年年报全持仓数据做的规模指数分布穿透,可以看到诺安沪深300指数增强除了微乎其微应该是打新导致的小微盘持仓,非现金仓位几乎都在沪深300中。也正因此,我此前在《穿透300指增的迷雾,谁在下沉,谁在押注价值》中,对其啧啧称奇。

是不是下沉中小盘股,在2022年、2023年,看不太出差别。

但是当2024年初出现了小微盘“闪电崩盘”时,这才能看出坚守沪深300的价值有多大。

下图是诺安沪深300指数增强与中信CIS300增强综合指数以及沪深300全收益指数2024年迄今的走势一览,副图则是前两者相对沪深300全收益指数的超额走势。

仔细看上图黄色高亮区域,也就是今年1月末至2月初小微盘“暴跌”那段时间,可以看到中信CIS300增强综合出现了超额的显著回撤,个中原因就是大量的沪深300指增基金因为持仓有市值下沉,所以被中小盘给拖累了。对照看诺安沪深300指数增强,你会发现超额不跌反增,反而是受益于那时候市场抛弃中小盘拼命加仓大盘股的市场风格。堪称是当时沪深300指增类产别中的“定海神针”。

如果我们再看蓝色高亮区域,也就是本轮回调的第二波下跌,同样由于小微盘尤其是偏价值类的小微盘出现了显著的补跌,所以中信CIS300增强综合出现了比2月初更猛的超额回撤,创出了年内的超额新低。与之相比,诺安沪深300指数增强虽然也有些许超额回撤,但不过是小小回吐了6月以来赚到超额的一小部分,总体仍处于年内的较高超额水平。

由此可见,如果你依然担心未来中小盘股相较沪深300的跑输,在沪深300指增类基金上不希望冒这类风险,那么类似诺安沪深300指数增强这样不做市值下沉的300指增,是要考虑的。

专注的力量

当然,不做市值下沉,也意味着更高的管理难度,意味着诺安沪深300指数增强必须完全依靠对沪深300成分股的“优选”来赢取超额。

从之前披露的一些资料来看,诺安也算是比较早就开始研究深度学习赋能指数增强的团队,他们曾有过这样的自我评价:

在量化投资策略上,团队主要使用深度学习模型,特别是Transformer架构。深度学习能够做到很多之前传统的机器学习做不到的事情,例如深度学习模型能够在高维空间中发现普通线性思维难以理解的规律。团队的模型架构大约三年前开始使用Transformer,并且一直在不断改进。目前深度学习模型在金融领域的应用还没有达到语音识别或图像识别的水平,仍有很大的提升空间。当前的模型架构可能还不是最优的,团队正在不断探索更好的架构。

当然,在我看来,深度学习有多深入,对于沪深300指增类基金而言,可能都不是首要的事情。相比之下,对于沪深300指增进行深度学习的专注,可能才更重要。

深度学习这东西,是基于大量的样本,用强大的显卡和算法去进行训练。深度学习训练出来的模型,往往有很强的特质性和阶段性,比如适合中证500成分股的模型,用在沪深300上就未必靠谱。公募许多团队往往深度学习之类的模型训练,聚焦在中小盘股,所以对沪深300指增,往往是通过市值下沉,套用中小盘股的模型。

相比之下,诺安的量化团队,由于采取了300指增市值不下沉这样“简单而困难”的选择,所以就必须花精力去钻研如何让深度学习能更好的应用于沪深300类成分股。从这两年来看,好几位在沪深300指增上有绩优表现的基金经理,往往是专注于300指增,而对500乃至1000指增不太关注的,这种专注有利于在沪深300日益完善的定价上找出突破口,创造更多的超额。某种程度上,诺安其实也是一样的专注模式,市值不下沉,完全依靠沪深300内部的“挖潜”,并由此带来了相对稳定的超额贡献。

以阶段表现来说,诺安沪深300指数增强这种风格,往往不会有特别出挑的表现,但每逢超额动荡期,才能知道它的好。

评论专区

Comment area推荐产品

product新闻资讯

information

Securities industry

Bank financial management

Trust financing

微信公众号

官方微信

官方微信

产品小程序

产品小程序